割安株投資をするには、企業の財務分析はとても重要です。決算報告書を何年分も調べて、慎重に検討している方も多いです。

財務データを分析するのに時間がかかって大変です。効率的に分析できるツールはありませんか?

手軽に財務分析をしたいなら、GMOクリック証券

![]() が提供している財務分析ツールを使うとよいです。無料で使えるツールなのに、財務の優良さや株価の割安さなどを簡単に判断できて便利な優良ツールです。

が提供している財務分析ツールを使うとよいです。無料で使えるツールなのに、財務の優良さや株価の割安さなどを簡単に判断できて便利な優良ツールです。

財務分析ツールを使えば銘柄選びにかかる手間を大幅に削減できますので、毎日仕事や家事・育児などで忙しい兼業投資家に特におすすめです。

実際、私もGMOクリック証券

![]() の財務分析ツールを使っており、以下のようにそれなりの利益も出ています。

の財務分析ツールを使っており、以下のようにそれなりの利益も出ています。

投資時期がばらばらなのでわかりにくいですが、2年以上保有している銘柄では95%上昇している銘柄もあります(上から2番目)。

でも、ツールで判断した株価の割安度なんて、あてになるの?

もちろん短期的な株価は需給に左右されるので、含み損になる銘柄もあります。しかし、慎重に財務分析をして、割安な銘柄にのみ投資していれば、大きな損失になりにくいです。

本記事ではGMOクリック証券

![]() の財務分析ツールの特徴と使い方、投資判断をまちがえないための注意点について、私の使い方の具体例を交えながら紹介します。

の財務分析ツールの特徴と使い方、投資判断をまちがえないための注意点について、私の使い方の具体例を交えながら紹介します。

先に結論からいうと、GMOクリック証券

![]() の財務分析ツールは「理論株価診断機能」と「財務諸表分析機能」が便利です。

の財務分析ツールは「理論株価診断機能」と「財務諸表分析機能」が便利です。

- 理論株価診断機能を使えば、株価の割安さを手軽に判断できる(長期的な株価の目安がわかる)

- 財務諸表分析機能を使えば、財務に問題がないかを視覚的に判断できる(決算書を読み解くより短時間で判断できる)

- 理論株価が割安な株を検索することもできる(GMOクリック証券のスクリーニング機能についてはこちら)

- 本ツールを使えば、業績・財務が良好な割安株を見つけやすい(実際の私の成功例についてはこちら)

GMOクリック証券の財務分析ツールの概要

GMOクリック証券財務分析ツールには以下の4つの機能があり、特におすすめなのは1,3番目の機能です。

| 名称 | 内容 | |

|---|---|---|

| 1 | 株価分析機能 | 企業価値評価手法による理論株価を算出し、実際の株価と比較したときの割安度を診断する(特におすすめ) |

| 2 | 経営分析機能 | バリューチェーン分析と経営効率分析により、企業の経営状況に問題点がないか診断する |

| 3 | 財務諸表分析機能 | 最大10年分の貸借対照表(BS)、損益計算書(PL)、キャッシュフロー計算書(CS)の変化から経営状況をチェックする(おすすめ) |

| 4 | シミュレータ機能 | 将来の業績成長を加味した株価分析(理論株価による割安度診断)をする |

1の機能を使って割安な銘柄を見つけ出し、3の機能をつかって財務に問題がないかをチェックするとよいです。

以下では、GMOクリック証券

![]() の財務分析ツールの成り立ちからわかる設計思想と、ユーザーの評価について述べたのち、1.株価分析機能、3.財務諸表分析機能の内容や使い方について解説します。

の財務分析ツールの成り立ちからわかる設計思想と、ユーザーの評価について述べたのち、1.株価分析機能、3.財務諸表分析機能の内容や使い方について解説します。

GMOクリック証券の財務分析ツールは企業価値評価に精通している山口揚平氏が作った

最初に、GMOクリック証券の財務分析ツールの開発者について説明します(先にツールの機能について見たい方はこちら)。

GMOクリック証券の財務分析ツールを作ったのは、元大手外資系コンサルティング会社勤務でのちに独立・起業した山口揚平氏です。

【特別無料公開】

PL、BSよりも重要なのは…キャッシュフローです。

*

なぜなら、PLは解釈、BSは状態であり、CFは事実を表しているからです。https://t.co/iJAc4eh68I https://t.co/iJAc4eh68I

— 山口揚平 「1日3時間だけ働いて穏やかに暮らすための思考法」プレジデント社から発売中) (@yamaguchiyohei) September 21, 2018

山口氏はコンサルティング会社でM&Aに従事していて、企業価値評価(簡単に言い換えると、理論株価の分析)に詳しいです。

私が企業価値評価のことを知ったのも、山口氏の『なぜか日本人が知らなかった新しい株の本』を読んだことがきっかけです。

山口氏が起業したのちに立ち上げたのが、企業活動の実態を可視化するサイト「シェアーズ」です。シェアーズは証券会社や個人投資家に向けて、企業価値評価などの投資情報を有料で提供していました。

同事業はGMOクリック証券に受け継がれ、本記事で解説する「財務分析ツール」として口座開設者に無料で提供されるようになっています。

GMOクリック証券GMOクリック証券の財務分析ツールの評判・口コミ

GMOクリック証券の財務分析ツールはもともと有料で提供されていたくらいの高機能なツール(今は無料)ですので、ツイッターなどでも評判が良いです。

たとえば、以下のような評判・口コミがありました。

GMOクリック証券の「財務諸表をグラフで分析できるツール」が、魅力的で口座開設しましたが、直感的に財務分析が出来て、ますます株が楽しくなった♪ pic.twitter.com/H6fGyIZ1nx

— コアラ太郎@FIRE(節約×投資×副収入) (@koala_taro) July 29, 2019

そうそう、財務分析豆情報ですけども、大手町のランダムウォーカ

さん (@OTE_WALK)がやられているような、財務諸表を可視化した図は、GMOクリック証券で結構簡単に出力できます。過去の推移も見れて便利。なお東芝とシャープのB/Sを並べてみると、こんな感じですね・・・。 pic.twitter.com/kqoLwD0Sq7

— らくからちゃ (@lacucaracha) July 25, 2018

GMOクリック証券の財務分析すごくありがたい。

グラフで可視化されててざっくり把握するのにはかなり便利。— ねぎ@20代投資家 (@negi_value) March 14, 2018

約5億円を運用し、投資雑誌にも登場するくらいのすご腕投資家、かつ医師のインヴェスドクターさんも以下のように言っています。

GMOクリック証券GMOクリックの財務分析と四季報オンラインツールと銘柄スカウターを合体させて欲しい。

— インヴェスドクター (@Invesdoctor) October 27, 2017

公式ページをみる⇒ GMOクリック証券

![]()

株価分析機能の使い方

GMOクリック証券の財務分析ツールの1つ目の機能は株価分析機能です。この機能を使うことで、企業の理論株価がわかり、株価の割安度を簡単に診断できます。

理論株価ってどうやって計算しているの?

理論株価の考え方はいろいろありますが、GMOクリック証券の場合は企業価値評価手法(バリュエーション)を用いています。詳細な計算方法は公開されていませんが、その考え方は、以下の通りです。

「企業価値」とは、財産価値(どのくらい資産を持っているのか)と、事業価値(これからどのくらい収益を上げられるのか)を合算したものをいいます。

事業価値は企業が将来的に生み出す各年のフリーキャッシュフロー全てを、現在価値に割引いて合計したものです。

この企業価値は株主だけのものではなく、株主以外にも銀行の出資分である有利子負債(借金)を差し引いたものが、投資家が得る株主価値となり、それぞれ下記の計算式で表します。

企業価値 = 事業価値 + 財産価値

株主価値 = 企業価値 - 有利子負債

簡単にいうと、GMOクリック証券では「1株あたりの株主価値(事業価値と財産価値の合計から有利子負債を引いて求めた金額)」を理論株価と呼んでいます(理論株価(適正株価)の考え方と計算方法についてはこちら)。

理論株価ってどれくらい当たるの?信用していいの?

理論株価には将来の推測が含まれています。その値は今後の業績見通しによって大きく変わるため、理論株価はあくまでも目安のひとつと考えておくとよいです。

とはいえ、たとえ目安であっても、明らかに割高な人気銘柄を避けることはできます。割安~適正株価の優良銘柄に投資するだけでも株式投資の成功率は飛躍的に高まります。

割安株の判断指標の一つとしてGMOクリック証券

![]() の財務分析ツールを使ってみるとよいです。

の財務分析ツールを使ってみるとよいです。

公式ページをみる⇒ GMOクリック証券

![]()

株価分析機能の閲覧方法

例えば、auブランドの携帯で有名な大手通信事業会社のKDDIについて、GMOクリック証券の理論株価を見てみましょう。

GMOクリック証券にログイン後、KDDIのページを検索します。表示された企業情報の中で、「財務分析」タブをクリックすると、以下の画面がでてきます。

事業価値と財産価値を足して、有利子負債を差し引いた結果、理論株価は2789円となっています。上図の時点におけるKDDIの株価は2935円で理論株価に近いため、フェアバリュー(適正な株価)であることがわかります。

このような株価の割安さ分析を簡単にできるので、GMOクリック証券

![]() の財務分析ツールは便利です。

の財務分析ツールは便利です。

公式ページをみる⇒ GMOクリック証券

![]()

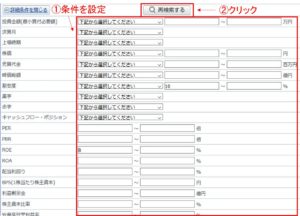

理論株価が割安な株をスクリーニングすることもできる

さらに、GMOクリック証券では理論株価に対する、実際の株価の割安度でスクリーニングできます。

具体的には、割安度によるスクリーニング方法は以下のようになっています。

GMOクリック証券にログイン後、「株式」-「スクリーニング」をクリックします。

スクリーニング画面が表示されたら、ランキング項目の中の「割安度」をクリックすると、理論株価に対する割安度で順位付けされた結果が出てきます。

さらに、PERやPBR、ROEなどを使って、複数の条件でスクリーニングすることもできます。

スクリーニング条件を設定して、「再検索する」をクリックします。

複数の条件でスクリーニングされた結果が、割安度でランキング化されて出てきます。GMOクリック証券

![]() を使えば、割安株を簡単に探すことができますので便利です。

を使えば、割安株を簡単に探すことができますので便利です。

ただし、あまりに株価が割安な銘柄の中には業績が悪化している銘柄が多いです。投資する前には業績もチェックしてから行うとよいです。

財務諸表分析機能の使い方

財務諸表機能では、最大10年分の貸借対照表(BS)と損益計算書(PL)、キャッシュフロー計算書(CS)を見ることができます。

各表は以下の情報を表しています。

- 貸借対照表(BS):会社の保有資産と負債、その差額である純資産の内訳

- 損益計算書(PL):売上や利益の大きさ

- キャッシュフロー計算書(CS):現金の増減の大きさと内訳

多くの個人投資家は損益計算書の内容(売上や利益の増減)や個別のニュースで売買しがちです。しかし、貸借対照表やキャッシュフロー計算書も併せてチェックすることで真の有望株を見分けることができます。

各表でチェックすべきポイントはたくさんありますが、最低限チェックしておきたいポイントとして以下があります。

| 表の名称 | チェックすべきポイント |

|---|---|

| 貸借対照表 | ・純資産に対して負債が大きすぎないか ・純資産は順調に増えているか ・棚卸資産や無形固定資産が大きすぎないか |

| 損益計算書 | ・売上、利益が順調に増えているか ・売上に対して利益が小さすぎないか |

| キャッシュフロー計算書 | ・営業キャッシュフローがプラスになっているか ・投資、財務キャッシュフローがプラス方向に大きい状態が続いていないか |

上記のチェックポイントに問題がある場合、いくら株価が上り調子だとしても投資するのは控えておくべきです。業績や財務の実態が伴わない株価上昇は長続きせず、いつか急落するからです。

逆に、上記のポイントを兼ね備えているのに、株価が割安な場合もあります。特に、中小型銘柄は優良株なのに知名度がなくて株価が割安という場合が大企業に比べて多いです。

このような銘柄を見つけたら、長期投資に適しています。

業績・財務をチェックするといっても、イメージがわきません。具体的にはどう見ればいいの?

良い銘柄・悪い銘柄を1つずつ具体例を挙げて解説します。最初は難しいと感じるかもしれませんが、たくさんの銘柄を見るうちにどういう銘柄が優良なのかわかるようになってきますよ。

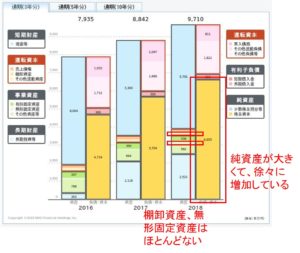

財務諸表を見ればわかる、優良企業の具体例

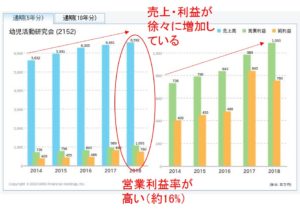

財務が良好な企業の例として、幼児活動研究会(幼稚園、保育園における体育指導サービスを手掛けている会社)の財務諸表を見てみましょう。

まず、貸借対照表は以下のようになっています。

一目見てわかるのは、純資産が負債に対して大きく、徐々に増加していることです。資産の中身も現金等が多くて、棚卸資産・無形固定資産はほとんどありません。財務状況は盤石であり、数年の間に倒産することはほぼないと考えられます。

売上・利益が徐々に増加しているうえ、営業利益率が約16%で高いです。日本の上場企業の中では営業利益率が10%以上あれば高いほうですので、幼児活動研究会は利益率が高い(競争力が高い)ビジネスをしていることがわかります。

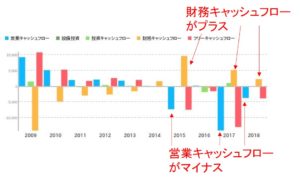

次に、キャッシュフロー計算書は以下のようになっています。

営業キャッシュフローがほぼ毎年プラスになっていることがわかります。一方、投資キャッシュフロー、財務キャッシュフローはときどきプラスになることはありますが、常に大きなプラスになっていることはありません。

つまり、投資資金の取り崩しや財務(借入)による資金調達に頼っているわけではなく、営業キャッシュフロー(本業そのもの)により事業を遂行できていることがわかります。

以上の分析から、幼児活動研究会が優良企業であることがわかります。

このような分析は通常であれば幼児活動研究会の決算書を複数年並べて数字の変化を比較しないとわかりません。かなり手間のかかる作業なのですが、それを簡単にできることがGMOクリック証券の財務分析ツールの良いところです。

財務分析で優良企業を見つけたいなら⇒ GMOクリック証券

![]()

長期投資におすすめできない企業の財務諸表の具体例

比較のため、財務に問題があって、おすすめできない企業の例も示します。

以下に、ある不動産業の会社の貸借対照表を示します。

一目見てわかるのは、負債が多いことです。また、棚卸資産が徐々に増えている一方、現金が徐々に減っています。だんだん資金的な余裕がなくなっていることがわかります。

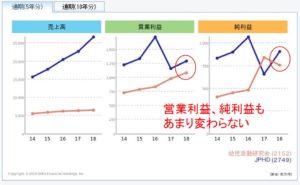

次に、損益計算書は以下のようになっています。

以前は売上・利益が伸びていましたが、直近2年は利益が大きく減少しています。昨年は純利益がマイナスになっています。

次に、キャッシュフロー計算書は以下のようになっています。

以前は営業キャッシュフローが大きくプラスでしたが、近年はマイナスになることが多くなっています。代わりに財務キャッシュフローがプラスになっていることが多く、借入などで資金を調達していることがわかります。

以上のことから、この不動産会社は経営が厳しくなっており、あまり投資には向いていないことがわかります。

もちろん、今すぐ倒産するわけではないですし、状況が改善する可能性はあります。もし復活できれば逆に大きな利益になる可能性もありますので、復活に賭けるという考え方もあります。

しかし、苦しい状況の企業に投資すると、精神的な負担になり、落ち着いてみていられなくなることが多いです。

できるだけ手間暇をかけずに落ち着いて長期投資したいという方は、前期の幼児活動研究会のような優良企業に投資するほうがおすすめです。

財務分析で失敗を予防するなら⇒ GMOクリック証券

![]()

他社比較機能も便利

貸借対照表・損益計算書の内容を、他社と比較することも可能です(最大3社まで)。企業の特徴が簡単にわかりますので、投資する前に競合企業と比較してみるとよいです。

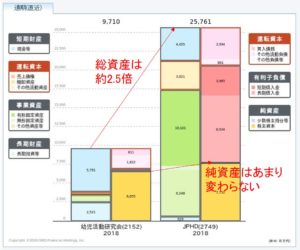

たとえば、幼児活動研究会と育児業界大手のJPホールディングス(JPHD)を比較してみます。

幼児活動研究会の「財務諸表」画面を開きます。「財務諸表」タブの下にある「比較銘柄」の「追加・削除」をクリックします。

JPホールディングス(JPHD)を検索し、比較銘柄リストに追加したのち、更新ボタンを押します。

さらに、「JPHD」のチェックボタンを押すと、幼児活動研究会とJPHDの比較画面になります。

貸借対照表をみると、JPホールディングスの総資産は幼児活動研究会の約2.5倍もあり、規模がかなり違うことがわかります。一方、JPホールディングスは有利子負債が大きいため、純資産は幼児活動研究会とあまり変わりません。

つまり、資産の質は幼児活動研究会のほうが良いです。

次に、損益計算書をみると、売上高はJPホールディングスのほうが5倍くらい大きいです。しかし、実は幼児活動研究会の営業利益や純利益はJPホールディングスとあまり変わりません。つまり、幼児活動研究会は高利益率のビジネスをしている(競争力が高い)ことがわかります。

総合的にみると、JPホールディングスよりも幼児活動研究会のほうが投資先として優れていると考えられます。GMOクリック証券

![]() の財務分析ツールを使えば、このような他社比較もできますので便利です。

の財務分析ツールを使えば、このような他社比較もできますので便利です。

GMOクリック証券の理論株価を使った投資の例

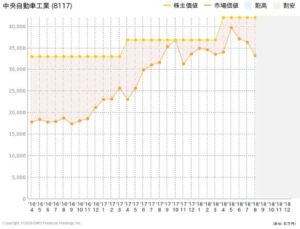

理論株価の使い方の例として、私が2016年に購入した「中央自動車工業」の取引事例を紹介します。

中央自動車工業は国内向けコーティング剤や海外向け自動車補修部品など自社企画の自動車用品を販売する会社です。高付加価値品の販売が国内、海外で好調な会社です。東証2部上場でややマイナーな企業ですが、好財務な企業として定評があります。

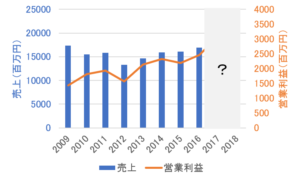

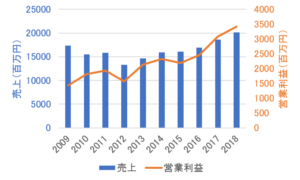

中央自動車工業の長期の業績推移をみると、リーマン・ショックのころに一時低迷していますが、2012年以降は売上も営業利益もほぼ右肩上がりです。

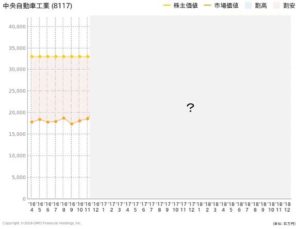

一方、GMOクリック証券の財務分析ツールで理論株価(株主価値を発行済株式数で割ったもの)と実際の株価(市場価値を発行済株式数で割ったもの)の関係を見てみると、以下のようになっていました(株主価値 → 理論株価、市場価値 → 実際の株価と置き換えて見てください)。

理論株価に対して実際の株価は約42%も割安となっていました。株価が大幅に割安であるうえ、今後も業績の拡大が期待できて好財務であるため、長期保有できると考えて購入しました。購入時の単価は890円でした。

購入したのちは、四半期ごとに決算報告書を見ていったところ、期待通り順調な業績拡大が続きました。

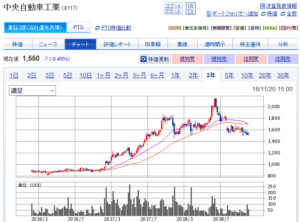

業績拡大とともに株価も徐々に上がっていき、一時は2100円を超えたこともあります。買値の2倍以上になったわけです。

しかし、2018年4~6月期の業績にやや陰りが見えたのに加えて、2018年春頃から米中の貿易摩擦や日米の自動車関税の問題などで自動車業界全体に逆風が吹き始めました。この時の理論株価は以下のようにまだ割高ではありませんでしたが、以前ほど割安ではなくなっていました(約21%の割安)。

自動車業界は業績が景気に左右されやすいという特徴があります。早めに売却して利益確定するほうがよいと考えて、2018年8月に中央自動車工業の株を売却しました。

高値からはだいぶ下がってしまいましたが、それでも1601円で売却できました。

以下が実際の取引履歴です。

最初に100株を8.9万円で購入し、2年間の保有後に約16万円で売却しています。この間、3回の配当で合計0.6万円を得ています。

つまり、約2年間の保有で87%の利益を得られました。

中央自動車工業の保有期間(2016年11月4日~2018年8月6日)におけるTOPIXの騰落率を調べると、約29%です。中央自動車工業への投資はTOPIX連動型のインデックスファンドの成績を大きく上回っており、この投資は成功であったといえます。

中央自動車工業の事例のように、GMOクリック証券

![]() の理論株価を目安として使うことで株価の割安度を判断できます。

の理論株価を目安として使うことで株価の割安度を判断できます。

まとめ

本記事ではGMOクリック証券の財務分析ツールの特徴と使い方、投資判断をまちがえないための注意点について紹介しました。

もちろん、本ツールにはいくつかの注意点がありますので、これだけですべてを判断できるわけではありません(理論株価を使う上での注意点についてはこちら)。

しかし、本ツールを使えば、通常は手間暇がかかる財務分析を手軽に行えるうえ、割安株を見つけるのも簡単です(他の理論株価計算方法と比較するにはこちら)。有望な銘柄を発掘するための時間を短縮できるので、毎日忙しい投資家の方に適しています。

GMOクリック証券の財務分析ツールは口座保有者であれば無料で使えます。財務分析や理論株価診断に興味がある方は、GMOクリック証券

![]() を使ってみるとよいです(他の財務分析ツールと比較するにはこちら)。

を使ってみるとよいです(他の財務分析ツールと比較するにはこちら)。

補足1.GMOクリック証券の理論株価を使う上での2つの注意点

GMOクリック証券の理論株価診断機能は便利ですが、注意点が2つあります。

- 短期的な株価は理論株価に向かって動くとは限らない

- 将来の利益は事業環境の変化や経済情勢によって左右されやすい

これらに気を付けて投資判断しないと、むしろ失敗することもあります。実際に投資する前によく理解しておくとよいです。

注意点1:短期的な株価は理論株価に向かって動くとは限らない

1つ目の注意点は、短期的な株価は理論株価に近づくとは限らないということです。

なぜなら、理論株価は経済的な企業価値を表していますが、実際の株価は需要と供給のバランスで決まるため、実際は価値と価格が乖離することがよくあるからです。

価値と価格は乖離することがあるが、長期的には連動する

イメージしやすくするため、ペットボトルの水の例で説明します。

通常は100円で売られているペットボトルの水を1000円で売ろうとしたらどうなるでしょうか?全く買う人は現れず、結局100円に値下げしないと売れないでしょう。つまり、価格=価値の状態です。

しかし、大地震が起きて飲み水不足になった場合はどうでしょうか?この場合、1000円でも買う人はたくさんいると思います。なぜなら、需要が供給をはるかに上回るため、本来の価値を上回る値段でも買う人が現れるからです。

一方、長い時間が経って、水不足が解消したときはどうなるでしょうか?再びペットボトルの水が100円でしか売れなくなります。

つまり、短期的には価値と価格が乖離することはありますが、長い目でみれば価値と価格はおおむね連動するということを意味しています。

理論株価を使う場合は、長い目でみてじっくり待つことが大事

ペットボトルの水の例のように、株式も需要が供給を上回れば、価値と価格が乖離することはよくあります。むしろ、株式の価値はペットボトルの水よりもはるかにわかりにくいので、乖離が大きくなりやすいです。

しかし、ペットボトルの水と同じように株価も長い目でみれば本来の企業価値に連動します。なぜなら、企業が事業を拡大して利益が増えた場合、「企業価値の向上に比べて株価が割安だから買いたい」と考える投資家が増えるためです。

したがって、理論株価を使って投資する場合、短期的な株価変動に惑わされてはいけません。長い目でみてじっくり待つことが大事です。

注意点2:将来の利益は事業環境の変化や経済情勢によって左右されやすい

理論株価は簡単にいうと、現在の会社の資産価値と将来稼ぐ利益の合計です。もし将来の利益が予測と違った場合、理論株価は大きく変わってしまいます。

事業環境や経済情勢が変わったときには見直しをする必要があります。

たとえば、GMOクリック証券

![]() の理論株価は1年に1回の決算後に更新されます。少なくとも1年に1回は見直しをするとよいです。

の理論株価は1年に1回の決算後に更新されます。少なくとも1年に1回は見直しをするとよいです。

さらに、業績の変化は四半期決算ごとにわかります。もし業績が悪化していることがわかったら、将来の理論株価低迷を先取りして早めに売却などの対応をすることをおすすめします。

補足2.経営分析機能の使い方

経営分析機能ではバリューチェーン分析と経営効率分析のグラフが見られます。

たとえば、KDDIの場合を見てみましょう。

GMOクリック証券にログイン後、KDDIのページを検索します。表示された企業情報の中で、「財務分析」-「経営分析」タブをクリックします。

上部に表示されたのがバリューチェーン分析結果です。以下のように、資金調達(株主資本)→ 投資(固定資産)→ 仕入(買入債務)→ 生産(棚卸資産)→ 販売(売上高)→ 回収(売上債券)の順に企業の業務プロセスに沿って資金がどこに配分されているかを表しています。

各項目が順調に拡大している場合は、事業がだんだんと成長していることを表しています。

バリューチェーン分析の下に表示されるのが、経営効率分析結果(ROICツリー)です。5年、または10年間の投下資本利益率(ROIC)とその要因が示されています。

ROICが高いほど投資効率がよい(=優良企業)ことを表しています。ROICが向上(または悪化)している場合は、その原因が何かを分析することで、今後の業績を推測する手掛かりになります。

成長のバランスが崩れている場合は要注意

バリューチェーン分析で特に注目したいのは、各項目がバランスよく成長しているかどうかです。特に、生産(棚卸資産)が急増しているのに、販売(売上高)が伸びていない場合は要注意です。

棚卸資産(つまり、在庫)をたくさん買ったのに販売が伸びていないというのは、現金を回収できていないことを意味しています。一時的な棚卸資産の増加であればよいのですが、もし長期間続いた場合、現金がなくなってしまって倒産する可能性があります。

危険なサインを見つけたら、注意深くその理由を探ることをおすすめします。

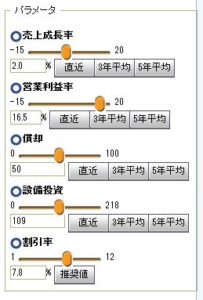

補足3.シミュレータ機能の使い方

「株価分析」機能の弱点は、過去の利益をもとに理論株価を計算しているため、成長株の理論株価が低めにでやすい(割高と判定されやすい)ことです。

このデメリットを補うための機能が「シミュレータ」機能です。

「今後は売上成長率や営業利益率などがどのくらいになりそうだ」というのを想定して、以下のパラメータを設定すると、今後の成長を考慮した理論株価を計算することができます。

現在の株価が割高でも、今後の成長を考慮したときに割安なのであれば、長期投資する価値はあります。

高成長企業は「シミュレータ機能」、ある程度成熟した企業は「株価分析」機能というように使い分けるとよいです。

注意点:成長が持続しなかった場合は株価が急落する可能性がある

ただし、気をつけたいのは過去の高成長が持続するかどうかです。もし期待に反して成長が止まってしまうと、株価が急落する可能性があります。

将来の業績は企業努力だけでなく、経済環境や競合企業の出現などによっても大きく変わります。プロでも予想しづらいものですので、よほど自身がある場合以外は無理に成長株を狙わなくてもよいです。

比較的将来を予測しやすい成熟企業で割安株を探す(「株価分析」機能を使う)ほうが個人投資家に適していると思います。