割安株の指標としてPERやPBRなどが有名です。私も以前はPERやPBRを使って割安株を探そうとしていました。

以前、低PERや低PBRの企業に投資したら、一向に株価が上がらなかった経験があります。PERやPBRって、本当にあてになるのでしょうか?

実は、PERやPBRは一面的な指標であり、使い方には注意が必要です。代わりに、企業価値評価手法(バリュエーション)で計算してみるとよいです。

企業価値評価手法を使うと、収益性と資産性を総合評価して合理的に理論株価を計算できます。そのため、株価の割安さを判断しやすいというメリットがあります。

本記事では、理論株価の計算式(特に企業価値評価手法)と使い方の注意点について紹介します。

先に結論からいうと、理論株価を計算するなら、山口揚平氏のやり方がおすすめです。

- 山口揚平氏の計算方法は合理的、かつ実用的なので、使いやすい。

- 企業価値から算出した理論株価は長期的な株価の目安になる。

- GMOクリック証券

![]() の財務分析ツールを使えば、無料で手軽に理論株価を診断できるので便利。本ツールはもともと山口氏の会社が開発したツール。

の財務分析ツールを使えば、無料で手軽に理論株価を診断できるので便利。本ツールはもともと山口氏の会社が開発したツール。

各種の理論株価(株価の適正価格)の比較

企業の株を買うことは企業の一部を買収することに相当します。その適切な買収金額は買収先企業の経済的価値(現在の保有資産と将来稼ぐ利益の大きさ)で決まると考えられます。

企業の経済的価値を見積もる方法はいろいろありますが、たとえば以下の方法があります。

| 計算方法 | メリット | デメリット | |

|---|---|---|---|

| 1 | 企業価値評価手法を使った理論株価の計算式 | 収益性と財政状態で総合的に判断するので、合理的に判断できる | 財務諸表のデータを読み解かないといけないので、手間がかかる |

| 2 | PERを使った理論株価の計算式 | 簡易的でわかりやすい 一般的な財務データを使用するので、計算しやすい | 収益性しか見ないので、企業の財政状態を考慮できない 数値の中身を吟味しないと失敗することがある |

| 3 | BPSとEPSを使った理論株価の計算式(2種類) | 数値の中身を吟味しないと失敗することがある |

2,3の方法は簡易的でわかりやすいのがメリットです。しかし、単純に数値だけを見て判断すると失敗しやすいので注意が必要です。

自分で中身を精査して使えるならよいですが、誤った投資判断になりやすいので、あまりおすすめはしません(2,3の方法についてはこちらの補足をどうぞ)。

合理的に判断できる「企業価値評価手法」がおすすめ

一方、1の「企業価値評価手法」にはいろいろなやり方がありますが、本記事ではM&Aなどにおける企業価値評価に詳しい山口揚平氏のやり方を紹介します。

山口氏の方法は合理的、かつ実用的に理論株価を算出できますので、使いやすいです(山口氏についてはこちら)。

企業価値評価手法のデメリットは少々手間がかかることですが、GMOクリック証券

![]() が簡単に企業価値を診断できるツールを無料で提供しています。うまく活用するとよいです(GMOクリック証券の財務分析ツールの使い方と注意点についてはこちら【具体例つき】)。

が簡単に企業価値を診断できるツールを無料で提供しています。うまく活用するとよいです(GMOクリック証券の財務分析ツールの使い方と注意点についてはこちら【具体例つき】)。

以下では1の企業価値評価手法による計算方法について、詳しく解説します。

企業価値評価手法は、M&Aで企業の買収価格を計算するときによく使われる手法です。

個人の株式投資とM&Aに何の関係があるのかと思うかもしれませんが、1株買うのも全株買うのも、規模が違うだけで本質的に同じです。

だから個人の株式投資においても企業価値評価手法を使って投資判断できます。

企業価値評価手法による理論株価の計算式

山口揚平氏の企業価値評価手法の考え方について簡単に説明します(山口氏についてはこちら)。

まず、理論株価(適正株価)の考え方と、割安・割高の判断をイメージ図で表すと下図のようになります(この考え方自体はグロービスの株価の理論値の考え方と本質的に同じです)。

まず、企業価値(株主価値ともいう)は資産価値と事業価値の合計で評価します(この考え方はEPSとBPSを使う方法と同じですが、その計算方法が異なります)。

企業価値 = 資産価値 + 事業価値

- 資産価値(これまで稼いで蓄えてきた資産)

- 事業価値(これから稼ぐであろう利益)

理論株価とは1株あたりの企業価値(株主価値)のことであり、企業価値を発行済み株式数で割って求めます。

そして、実際の株価が理論株価(適正株価)より安ければ、その株式は割安です。もし実際の株価のほうが高ければ割高と判断されます。

企業価値評価手法(バリュエーション)は株価の割安度を合理的に判断できますので、便利です。

では、資産価値と事業価値をどうやって算出すればよいでしょうか?細かい計算方法はいろいろありますが、以下ではその考え方を示します。

資産価値の計算方法

資産価値を計算する方法として、最も簡単なのは純資産を用いることです。PBR(株価純資産倍率)の考え方そのものです。

しかし、資産はその形態によって価値が異なります。例えば、ホームセンター業界で国内最大手のニトリの貸借対照表を使って説明します(平成30年2月期)。

【資産の部について】

- 青で囲んだ部分は換金性が高く、価値が高い資産です。

- 緑で囲んだ「商品および製品」は売れれば現金になりますが、売れなければ不良資産です。中くらいの価値とみます。

- 橙色で囲んだ有形固定資産(建物や機械、土地など)は、特定の人にはとても有用で価値が高いのですが、

それ以外の人にとっては不要なものです。

換金しにくく(流動性が低く)、額面通りに売れない可能性が高いので、価値の低い資産です。

このようにして、価値の高さで資産に重みづけして資産額を計算します。

途中計算は省きますが、今回の場合、合計資産額は224,436百万円となりました。

【負債の部について】

負債分は株主のものではありませんから、引き算しないといけません。

有利子負債だけ差し引くという人もいますが、今回は保守的にみて、すべての負債(108,839百万円)を差し引くとします。

また、本企業にはありませんが、少数株主持分がある場合、これも株主のものではありませんので、忘れずに差し引きます。

【正味の資産価値】

以上の結果、資産価値は以下となりました。

資産価値の計算結果

純資産の額550,507百万円よりだいぶ小さな値になっています。ニトリの場合、有形固定資産が多いことが主な原因です。

もちろん資産の重みづけの方法などが違えば、資産価値の評価額はばらつきます。そんなあいまいなやり方でよいのかと思う方もいるかもしれません。しかし、実務上、ある程度ばらつきを持った結果でも構わないと私は考えています。

なぜなら、企業の内情について個人投資家が得られる情報はもともと限られています。実際に売ってみなければ本当の資産価値はわからないため、そもそも正確に計算することはできないからです。

自分がどういうやり方で評価しているかを理解したうえで、目安となる数値を推計できればよいと私は考えています。

事業価値の計算方法

事業価値は、将来、企業が生み出す利益の合計です。どうやって計算すればよいでしょうか?

いろいろなやり方がある中で、2つの方法を紹介します。

- 企業が将来生み出すフリーキャッシュフローを割引率で割り引いて、現在価値に換算して合計する方法(DCF法)

- 営業利益から法人税率を差し引いた額を期待利回り(5~9%)で割り算して求める方法(簡易的方法)

厳密にやろうとすると1つ目のDCF法ですが、割引率の設定の仕方によって企業価値が大きく変わってしまうという問題があります。また、将来の業績は事業環境の変化などによって変わってしまうため、厳密にやろうとしても限界があります。

したがって、私は2つ目の簡易的方法で事業価値を計算することにしています。

具体的にいうと、現在の法人実効税率30%、期待利回りを9%と考えると、事業価値=営業利益×(1-0.3)/0.09≒営業利益×8となります。

つまり、事業価値は営業利益の約8倍と考えればよいです。

ニトリの場合、営業利益は93,378百万円です(平成30年2月期)。よって、事業価値は、747,024百万円です。

株主価値による割安株の判定

上記で計算した資産価値と事業価値の合計が企業価値(株主価値)です。

企業価値=資産価値+事業価値=115,597百万円+747,024百万円=862,621百万円

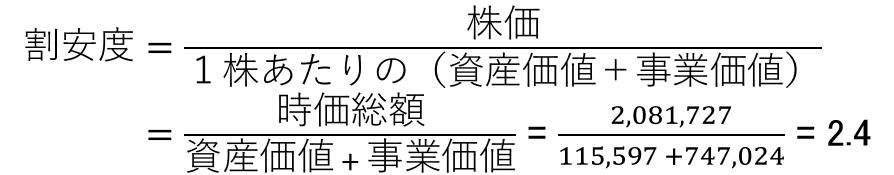

株価の割安度は時価総額と企業価値(資産価値と事業価値の合計)の比で計算できます。上記の例で示したニトリの時価総額と企業価値を用いて計算すると以下のようになります(時価総額は2018年6月時点の数値)。

理論株価による割安度の計算結果

割安度は1に近いほど、適正な株価であるという意味です。もし割安度の数値が1より大きいと割高、1より小さいと割安です。

たとえば、ニトリの株価の割安度は2.4でした。つまり、株価は割高であると判断できます。

ニトリは増収増益を繰り返している超優良企業ですので、成長期待を込めて株価が割高になっていると考えられます。

ニトリの例のように、企業価値評価手法を使えば、株価の割安さを合理的に判断できます。

短期的な株価は需給に左右されるので、企業価値評価で割安な株を買えば、すべて利益が出るというわけではありません。

あくまでも企業価値評価は投資の判断要素の一つであることと、長期的な株価の目安であることに注意しておくとよいです。

手軽に理論株価を調べるならGMOクリック証券の財務分析ツールがおすすめ

上記の方法で計算すれば、合理的に理論株価(1株あたりの企業価値)を求められます。しかし、財務諸表を読み解く必要があり、手間がかかるのがデメリットです。

そこでおすすめなのがGMOクリック証券が口座保有者向けに無料で提供している財務分析ツールです。財務分析ツールを使えば、企業価値評価手法による理論株価が簡単にわかりますので、株価の割安さを手軽に判断できて便利です。

GMOクリック証券の財務分析ツールはもともと山口揚平氏の会社が有料で提供していたサービス

実は、GMOクリック証券

![]() の財務分析ツールは、前述の山口揚平氏が運営していた投資情報サイト「シェアーズ」で有料で提供されていたサービスです(のちにGMOクリック証券が受け継いで、口座開設者に無料で提供されるようになっています)。

の財務分析ツールは、前述の山口揚平氏が運営していた投資情報サイト「シェアーズ」で有料で提供されていたサービスです(のちにGMOクリック証券が受け継いで、口座開設者に無料で提供されるようになっています)。

財務分析ツールの計算方法は私が解説した方法と多少異なりますので、上記と全く同じ結果になるわけではないです。しかし、基本的な考え方は同じなので、おおむね似た計算結果になります。参考値として使うとよいです。

GMOクリック証券山口氏の企業価値評価の考え方は簡易的だが、実用的

上記で紹介した評価手法の基になっている、山口揚平氏について紹介します。

山口揚平氏はもともと大手外資系コンサルティング会社でM&Aに従事したのちに独立・起業した方で、現在はコンサルタントで投資家、企業家です。

山口氏は企業価値評価に詳しく、上記で解説した手法は山口氏の著書『なぜか日本人が知らなかった新しい株の本』を基にしています(私はこの本を読んでから、企業価値評価のすばらしさに気づきました)。

【特別無料公開】

PL、BSよりも重要なのは…キャッシュフローです。

*

なぜなら、PLは解釈、BSは状態であり、CFは事実を表しているからです。https://t.co/iJAc4eh68I https://t.co/iJAc4eh68I

— 山口揚平 「1日3時間だけ働いて穏やかに暮らすための思考法」プレジデント社から発売中) (@yamaguchiyohei) September 21, 2018

正確に間違えるよりも大雑把に正しいほうがましだ(ウォーレン・バフェット)

企業価値評価手法には絶対の正解というものはなく、人によってやり方は様々です。上記で解説した山口氏の手法は企業価値評価手法の中では簡易的なものであり、大雑把すぎると感じた方もいるかもしれません。

しかし、バリュー投資の神様と呼ばれる、ウォーレン・バフェットは「正確に間違えるよりも大雑把に正しいほうがましだ」といいます。

山口氏の方法は簡易的でありながらも、十分割安さの目安として使えると私は感じており、むしろ実用的で使いやすいです。

山口氏の企業価値評価手法についての評判・コメント

山口氏の企業価値評価手法について書かれた評判・コメントをみると、以下のようなものがあります(引用元:ツイッター)。

この方の本は全て人におすすめできます☺️

株に関する入門書はこれでした。

株価のバリュエーションについても平易な文章且つ図解もふんだんに説明があります📘

山口楊平さん/知ってそうで知らなかったほんとうの株のしくみ pic.twitter.com/V7CcfwCBRc

— けだま@投資ブログ運営🐈 (@kedamafire) September 1, 2019

知ってそうで知らなかった ほんとうの株のしくみ 山口 揚平 https://t.co/2H98kk7rpA 企業の本質価値を見抜き、割安な価格で株を買うことが投資の本質。価値と価格の差を見抜くという視点は目から鱗。簡略化した企業価値算定の説明がわかりやすく、ここでも事業価値は営業利益の10倍との目安が。

— まこやん (@makoyan_225) March 13, 2019

ほんとうの株のしくみ 山口揚平さんの本。彼の本は小難しくない形で株式市場の理解をできるからIRを読みたい・企業分析を学びたい大学生にはオススメしたい。ざっくり過ぎると言うコメントする人もいそうですが僕は好きです。 #svir pic.twitter.com/LxGb8FIog8

— 木下 慶彦 Bot / skyland.vc (@kinoshitay) April 16, 2017

企業の本質的価値を測ることで投資に役立ちそうというツイートが多いですね。私もこのやり方を知ってから、大きな失敗をすることは明らかに減ったと感じています。

山口氏の手法そのものでなくてもいいですが、本格的に投資をしたいなら企業価値評価の考え方を知っておくとよいです。

理論株価(適正株価)の活用における注意点

上記では理論株価による割安度診断の方法を示しました。しかし、実際の株価は必ず(短期的に)理論株価に近づくというわけではありません。何も考えずにツールの結果を信じてしまうと失敗してしまいます。

理論株価を用いた割安株投資において、以下の3つについて注意するとよいです。

- 株価が下落トレンドであるときに買わない

- 割安な株価が修正されるまでに時間がかかる(長期的な視点で投資しないといけない)

- 企業価値の計算は推測が混ざっているため、不確実である

それぞれについて、簡単に解説します。

株価が下落トレンドであるときに買わない

株価が継続的に下落しているときは、何らかの理由で業績の先行きが懸念されていると考えられます。

「落ちるナイフはつかむな!」という投資格言もありますし、相場が落ち着いたところで、実態を判断するとよいです。

私は、上昇トレンドか、少なくとも横ばいの時に買うように心がけています。

ただし、会社の業績に関係ないはずのニュースで他の銘柄に引きずられて一時的に安くなった場合は、むしろ買いの好機です。

周囲の雰囲気に逆らって買い注文を入れるのは勇気がいりますが、業績と財務内容をしっかりチェックして選んだ銘柄ならば倒産するようなことはほぼないです。

安心して投資するとよいです。

割安な株価が修正されるまでに時間がかかる

株価は本来、企業の価値を表しているはずなので、割安な株価はいずれ修正される(適正株価に向かって上昇する)はずです。

しかし、短期的な株価は需要と供給の関係によって決まるので、修正されるのがいつかは誰にもわかりません。長期間、割安なまま放置されることもあります。この状態を「バリュートラップ(割安のわな)」といいます。

バリュートラップを抜け出すには業績の上方修正や大幅な増配などで市場から見直される機会が必要なことが多いです。気長に上方修正などが起きるのを待つか、上方修正や増配などが起きそうな銘柄を探す必要があります。

企業価値の計算は推測が混ざっているため、不確実である

企業価値の計算では不確実な情報から推測するしかない部分があるため、計算結果がどうしてもばらついてしまいます。その原因として特に大きいのが以下の2つです。

- 企業の事業環境や資産内容の実態把握には限界がある

- 将来の業績や資産価値は状況次第で大きく変わることがある

限定的な情報と将来の不確実さの中で企業価値を計算しないといけないため、理論株価を正確に算出するということは誰にもできません。理論株価はあくまでも企業価値の目安であると考えておくとよいです。

不確実さに対する対策:不確実さを見込んで安全域を確保して投資するとよい

以上の理由から、企業価値による理論株価分析では、どうしても不確実な部分が残ります。では、やはり理論株価(適正株価)なんてあてにならないのでしょうか?

いいえ、そんなことはありません。理論株価はもともと株価の目安であるという意識をもって使えば十分役に立ちます。

実際、株価と理論株価は大きく乖離しているものが意外と多くあります。中には理論株価の10倍くらい割高な銘柄もありますし、50%以上割安な銘柄もあります。

ある程度の誤差はあったとしても、理論株価(適正株価)の目安がわかれば、投資判断に役立つことは多いです。割高な銘柄を避けて、十分割安と思える銘柄を買うだけでも、株式投資の成功率は十分高まります。

割安株に投資するときは少なくとも2割以上安い銘柄を選ぶとよい

理論株価の不確実さで失敗したくないならば、割安度に余裕をもった銘柄選びをするとよいです。

私のおすすめとしては、計算した理論株価(適正株価)より、少なくとも2割以上安い銘柄を割安と考えて投資するとよいです。

まとめ

本記事では、理論株価の計算方法(特に企業価値評価手法)と使い方の注意点について紹介しました。

理論株価の計算ではどうしても不確実な部分がありますが、ある程度の目安がわかるだけでも、投資判断には役に立ちます。GMOクリック証券

![]() のように無料で使えるツールもありますので、誰でも気軽に始めることができます。

のように無料で使えるツールもありますので、誰でも気軽に始めることができます。

これまでに話題の成長株などに手を出して大失敗したことがあるという方は、まずは割安株投資を試してみることをおすすめします。

補足1.PERを使った理論株価(適正株価)の計算式

理論株価を計算する方法として、最も簡単なのは、PERを使う方法です。その計算式は以下です。

理論(適正)株価 = 1株あたり純利益(EPS) × 適正とされるPERの水準(例えば、10~20)

一般には、PER15倍くらいが適正な水準といわれますが、PERが慢性的に低い業種もあります。業種に合わせて、PERの水準を変えて計算するとよいため、適正とされるPER水準は10~20としています。

ただし、この方法は、企業の収益性のみで企業価値を判断する手法です。PERだけではわからないことも多くあり、この手法だけで判断するのは、あまりおすすめしません。

PERの使い方の注意点について知りたい方は、こちらの記事もどうぞ。

割安株の指標PER・PBRの目安は?その意味と使い方、注意点について解説

補足2.BPSとEPSを使った理論株価(適正価格)の計算式1

もう少し複雑にしたのが、BPSとEPSを使う方法です。この方法では、事業価値と資産価値の合計で計算します。

理論(適正)株価 = EPS × 10 + BPS

BPS:一株あたり純資産

EPS:一株あたり純利益

つまり、過去に稼いだ利益である純資産と、将来稼ぐ利益(10年分の純利益と仮定)を合計して、適正株価とするという意味です。

補足3.BPSとEPSを使った理論株価(適正株価)の計算式2

さらに、事業価値の計算に成長率を加えて評価する場合、以下の式になります。

理論(適正)株価 = BPS + 今期予想EPS + 来期予想EPS + 来期予想EPS ×(売上成長率+売上成長率の2乗+売上成長率の3乗+売上成長率の4乗)

成長率を加味して、6年分の利益を足し算することにしたモデルです(逆に、BPSとEPSを使う方法1は、成長を考慮して10年分としていると考えてもよいです)。BPSとEPSを使うことで、過去から将来にわたる利益を簡単に評価できます。

しかし、BPSとEPSを使う方法1,2の欠点は、BPSとEPSの質を考慮できないことです。同じBPSの企業であっても、資産の大半が現預金の企業と、在庫や固定資産などの企業では、安定性が全然違いますね。

同様に、同じEPSの企業であっても、不動産の売却益や一時的な引当金の修正などでかさ上げされている場合があります。BPSとEPSのみを使う場合は、これらの点に注意が必要です。

2.png)

2.png)