- 「長期投資で年率20~30%増やしたいけど、現実的な目標なのだろうか?」

- 「インデックスファンドでは平均的にどのくらいの利回りが見込めるのだろうか?」

本屋などで投資雑誌のコーナーをみると、「10倍株を探そう!」などの言葉があふれています。多くの方のイメージでは、投資で年利回り20~30%くらい得るのは簡単に思われているかもしれません。

しかし、実際に株式投資をやってみると、投資で急激に資産を増やすのは大変です。投資雑誌は読者をひきつけるためにいい部分を強調していますので、実際の平均利回りは意外と低いと思ったほうが現実的です。

しかし、がっかりしないでください。投資には複利効果があります。複利効果はアインシュタインが「人類最大の発明」と呼んだくらい、大きな効果があります。長い時間をかければ資産1億円を目指すのも決して夢ではありません。

本記事では「資産運用における現実的な目標利回りと、複利効果のすごさ」について紹介します。

関連記事:

資産運用における現実的な目標利回り(年利率)

長期投資における目標利回りをどうやって決めるべきでしょうか?

自分の増やしたい金額から逆算するという方法もありますが、過剰な期待をして目標を高くしすぎてはいけません。なぜなら、投資はハイリターンを狙うほどハイリスクになり、大損する可能性が高まるからです。

無理なく資産を増やすには、過去のデータから現実的な目標利回りを設定するほうが良いです。

市場平均の平均的な運用利回り(インデックス投資の利回り)

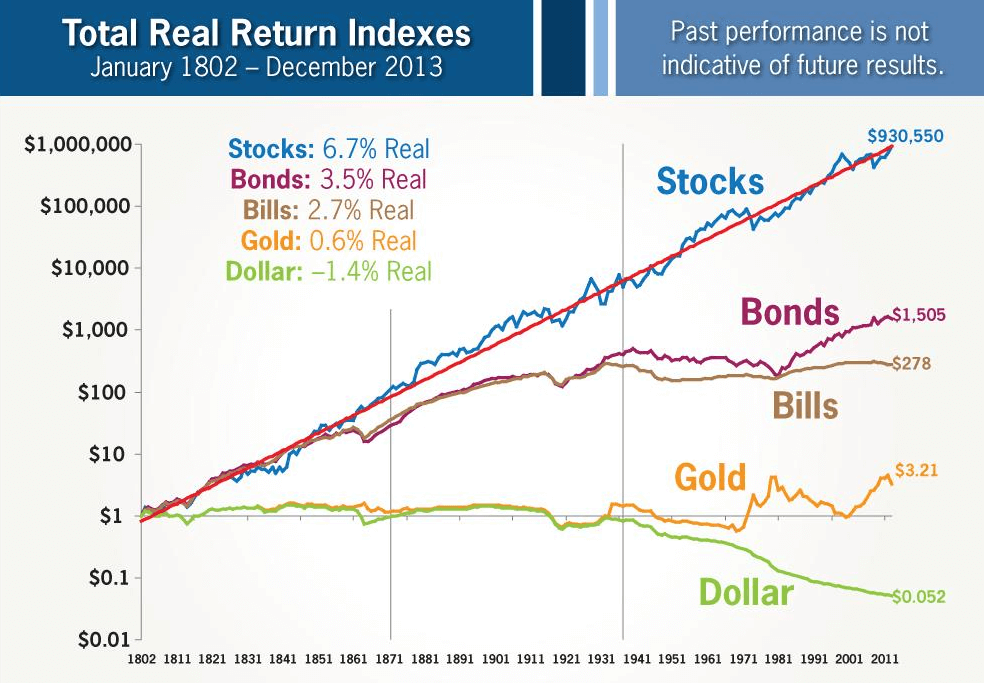

『株式投資の未来』『株式投資 第4版』の著者で有名なジェレミー・シーゲル教授によると、米国の株式や債券などの超長期的な価格推移(インフレの影響を除いた実質的な価格)は下図のようになります。

引用:Jeremy Siegel(2014), Real Returns Favor Holding Stocks, American Association of Individual Investors

価格上昇が大きいものから順に株式(Stocks)、債券(Bonds,Bills)、金(Gold)、現金(Dollar)となっています。平均的な年率の実質リターン(インフレの影響を除いたリターン)は以下です。

- 株式(Stocks):6.7%

- 長期債券(Bonds):3.5%

- 短期債券(Bills):2.7%

- 金(Gold):0.6%

- 現金(Dollar):-1.4%

実際の運用成績を語るときの多くは名目リターン(インフレ分も加味したリターン)です。名目リターンの場合はインフレ分が加味されますので、上記より1.4%(現金の減価分のマイナスをプラスに変えたもの)高くなります。たとえば、株式の名目リターンは8.1%です。

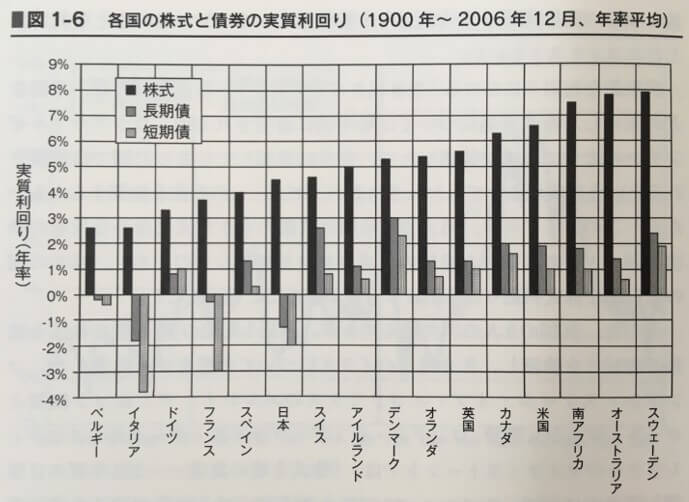

同様に、各国の株式と債券の実質利回りをみると、以下のようになります。

引用:『株式投資 第4版』

米国の株式利回りは先進国の中で高いほう(約6.5%)である一方、日本は少し低くて4.5%くらいになっています。

これらのデータは、市場平均の値ですから、銘柄選定をうまくやればもっと高い利回りを得られる人もいるでしょう。その一方で、半分の人は平均以下の成績になっているのも実状です。

もし、市場平均程度の利回りでいいと考えるならば、日経平均やダウ平均などに連動するインデックス型投資信託(インデックスファンド)に投資するとよいです。

インデックスファンドなら平均程度の利回りを確保できて、手間もほとんどかからないので便利です。

たとえば米国株式指数(ダウ平均やS&P500など)に連動するインデックス型投資信託の場合、長期的な実質の平均利回りで年利7%程度の運用成績を得られると期待できます。

ウォーレン・バフェットの株式投資リターンは年利約21%

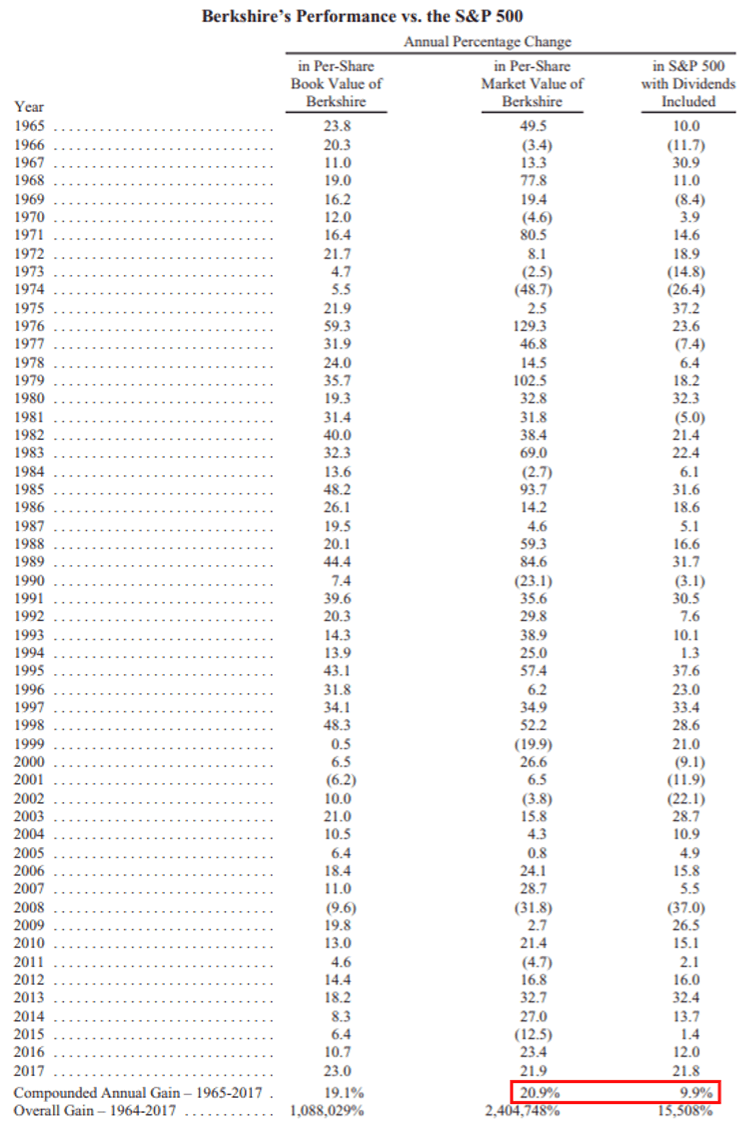

次に銘柄選定が上手な投資家の例として、世界一の長期投資家として称賛されるウォーレン・バフェットの年平均利回りを見てみましょう。

バフェットは、自身が経営するバークシャー・ハサウェイが毎年公開する『株主への手紙』の中で長期的な運用成績を公開しています。たとえば、2018年の『株主への手紙』より、1965~2017年の利回りを調べると以下のようになっています。

右から2番目の列がバークシャーの株価変化(年率)であり、バフェットの利回りを表しています。42年間の平均利回り(年率)は、20.9%です。一方、右端の列にあるS&P500(米国の大企業500社の株価を加重平均した指数)の同時期の平均利回りは9.9%です。

バフェットの運用利回りは市場平均であるS&P500を大幅に上回っていますが、それでも年利約21%です。投資の目標利回りが平均で20%というのは世界一の投資家に挑むくらいの高い目標であることがわかります。

株式投資の現実的な平均利回り(リターン)は5~9%くらい

以上のことから考えて、株式投資やインデックス型投資信託で市場平均と同じくらいを目指すならば、目標利回りは5~9%くらいを想定するのが現実的です(株式100%で投資する場合)。個別株投資で銘柄分析の腕を磨いたとしても15%いけばかなり良いと考えられます。

さらに、分散投資のために株式と債券を組み合わせて投資したい場合、利回りはさらに下がります。この場合の目標利回りは、株式と債券の比率によって変わりますが、3~5%程度を想定しておくとよいです。

現実的な目標利回りの水準がお分かりいただけたでしょうか?

実際のパフォーマンスは市場平均に対する比較で考える

ただし、この目標利回りは長期間の運用成績を平均したものですが、短期的には大きく変動すると考えるほうが良いです。たとえば、アベノミクス当初(2013~2014年ごろ)のように年間で30%くらい簡単に儲かるときもあれば、リーマンショックの時(2008年)のように-30~40%くらいになる場合もあります。

もし、リーマンショックの年に無理やり+5%の運用益を出そうとすると、リスクの高い投資をしないといけません。結果的に大損することになりかねません。

そのため、実際の目標利回りは市場平均をどれだけ上回れるかで考えたほうがよいです。たとえば、日本株の運用で市場平均を3%上回ろうと決めた場合、日経平均が+10%の年は+13%、日経平均が-10%の年は-7%を上回ればよいという考え方です。

この場合、長い目でみたときの日経平均の平均利回りが7%であれば、自分は10%前後の運用ができることになります。

このように考えれば、無理な投資はしなくて済みますので、現実的な運用ができます。

関連記事:

各種の投資ノウハウについては、以下の記事でまとめてあります。詳しく見たい方は、以下のリンクからどうぞ。

長期投資の複利効果を活用すれば1億円も不可能ではない

しかし、目標利回りが5~9%の場合、100万円が1年たっても105~109万円程度にしかならないということです。「株式投資はその程度しか儲からないのか」と思って、がっかりした方もいるかもしれません。

しかし、資産運用には複利効果があります。複利効果とは運用で得た収益をさらに投資に回すことで、利益が利益を呼び、雪だるま的に資産が増える効果のことです。

複利効果の力はすさまじく、長く投資を続ければ続けるほど利益が大きくなります。複利効果を使えば普通の人でも億万長者になることが夢ではありません。

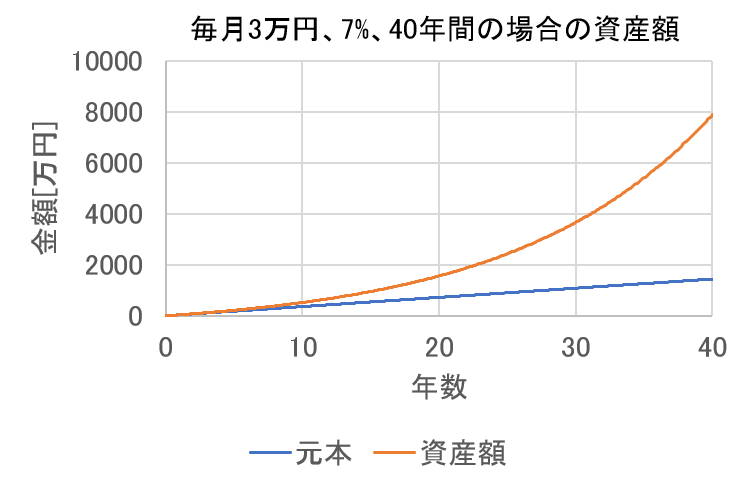

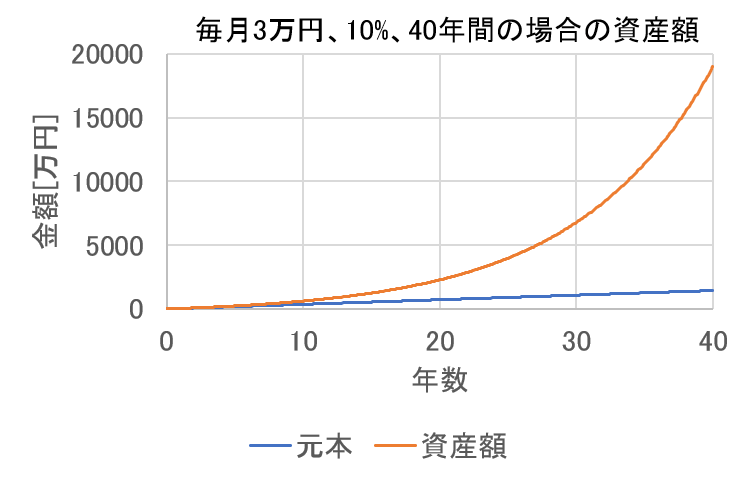

具体例をみてみましょう。例えば、以下の想定で毎月積立投資をする場合を考えます。

- 毎月3万円を投資する(余剰資金での運用を想定し、株式100%で投資する)

- 年間の運用利回りは5~9%の中間値として、7%とする

- 22歳で就職して40年間(62歳まで)継続して積み立てる

この場合の元本と、総資産額(元本と利益の合計)の推移が下図になります。

元本と資産額の差が利益の大きさを表しています。

最初の10年は資産額が小さいので、あまり利益がありません。しかし、15年目を越えて資産額が1000万円を超えたあたりから利益が急激に大きくなり始め、資産の増加スピードが加速します。最終的に40年後の資産額は約8000万円になり、元本が5倍以上に増えました。

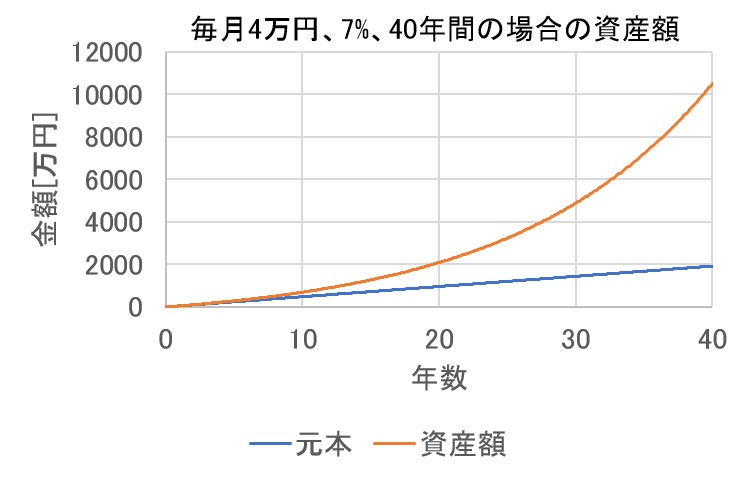

もし、積立額をもう少し増やして、毎月4万円にしたらどうでしょうか?節約で捻出するには少し苦しいかもしれませんが、頑張れば不可能ではない金額です。他の条件は同じとすると、元本と資産額の推移は下図になります。

毎月4万円の積立投資ならば40年で1億円を突破することも可能なのです。

もちろん個別株投資で銘柄分析が上手であったり、過去の市場平均利回りが高かった米国株で運用したりすれば、7%以上の利回りを得ることも可能かもしれません。もし10%で運用できたとすれば毎月3万円の積立でも40年後は1.9億になる計算です。

株式投資の平均利回りは案外低いと思ったかもしれません。しかし複利効果を活用して長期投資を行えば、資産1億円を突破するのは不可能ではないことがお分かりいただけましたでしょうか?

まとめ

本記事では、長期投資における現実的な利回りと複利効果のすごさについて紹介しました。

株式投資で年利回り20%を狙うのは難しいですが、市場平均程度(5~9%)でよいのであれば難しいことではありません。業績や財務内容がよくて株価が割高ではない企業に投資するという基本を守っていれば、決して不可能ではありません。

もし手間をかけたくなければ、日本や米国の市場平均に投資するインデックス型投資信託やETFという手段もありますので、誰でも堅実な資産運用が可能です。

一方で、複利効果を活用するには長い時間が必要です。例えば、40年間で1億円を達成できる2番目のケース(毎月4万円、7%、40年間の場合)では、30年目の資産額は約5000万円です。投資を始めるのが遅くなるほど、複利で資産の増加ペースが加速する後半の期間を活用できなくなってしまうのです。

複利効果で豊かな将来を得たいのならば、できるだけ早く始めるのが良いです。投資の知識が少なくて不安であれば、リスクの少ないインデックス型投資信託やETFなどから始めるという方法もあります。少額から投資を始めて経験を積みながら投資の勉強をしていくのがおすすめです。