- 「NISAは長期投資に向いていない、やらないほうがいいという人がいるけど、実際はどうなのだろうか?」

- 「NISAで長期投資するときのメリット・デメリットを知りたい」

そんな個人投資家にとって、強い味方になるのがNISA(ニーサ、少額投資非課税制度)です。NISAは投資における税金が非課税になるという、大変お得な制度です。これから長期投資を始めようとしている人には、ぜひ知っておいてほしい制度です。

とはいえ、NISAにはデメリットもあり、むしろ税金が増えてしまう場合もあります。特に、非課税というメリットにとらわれ過ぎて自分の投資スタイルを変えてしまうと、結局損してしまう可能性が高まります。

長期投資でNISAを活用する場合、その特徴(メリット、デメリット)を理解したうえで使うことが大事です。

本記事ではNISA(ニーサ)のメリットとデメリット、長期投資における使い方の注意点について紹介します。

関連記事:

NISA(ニーサ)のメリットとデメリット

NISA(少額投資非課税制度)は個人投資家の資産形成を促進するために2014年から始まった税制優遇制度です。イギリスのISA(Individual Savings Account=個人貯蓄口座)の日本版ということで、NISA(Nippon Individual Savings Account)という愛称がついています。

NISAは、(通常の)NISAと、つみたてNISA(積立NISA)、ジュニアNISAの3種類があり、以下のような違いがあります。

| NISA | 積立NISA | ジュニアNISA | |

|---|---|---|---|

| 対象年齢 | 20歳以上 | 20歳以上 | 19歳以下 |

| 年間投資限度額 | 120万円 | 40万円 | 80万円 |

| 非課税期間 | 5年 | 20年 | 5年 |

| 途中での引き出し | 可 | 可 | 可(18歳までの払い出しは課税) |

| 対象商品 | 株、投資信託、ETF、REIT | 一部の投資信託 | 株、投資信託 |

| 制度終了年 | 2023年 | 2037年 | 2023年 |

1人につき1口座しか持つことはできず、20歳以上の方はNISAとつみたてNISAのどちらかを選ぶことになっています(併用はできませんが、年度ごとに口座の種類を切り替えたり、金融機関を変更したりすることは可能です)。

以下ではすべてに共通するメリット・デメリットについて解説します。

つみたてNISAと一般NISAの比較。運用スタイルごとのおすすめを解説

NISAのメリット:利益に関する税金が非課税

NISAの最大のメリットは、譲渡益(値上がり益)と配当金にかかる税金(所得税と住民税の合計で約20%)が非課税になることです。

例えば、以下のケースで投資を行った場合、NISA口座と特定口座(NISAではない口座)では正味の利益(税引き後の利益)がどれだけ変わるか計算してみましょう。

- 2014年に120万円で株式を購入した

- 5年後の2019年に200万円で売却した

- 売却するまでに配当金を合計15万円受け取った

まず譲渡益と配当金の合計を計算すると、(200-120)+15 = 95万円です。特定口座の場合、譲渡益と配当金に対してそれぞれ約20%の税金がかかります。したがって、税金は約19万円となり、正味の利益は約76万円です。

一方、NISA口座で投資した場合、譲渡益・配当金にかかる税金がゼロになります。つまり、95万円の利益がそのまま残ります。

口座が違うだけで19万円も差がでるのです。非課税メリットがどれだけ大きいかがよくわかります。

NISAのデメリット

ただし、NISAは以下のデメリットがあります。制度的なデメリットだけでなく、心理的に投資判断に悪影響を与えるというデメリットもあります。

- むしろ税金が増える場合がある(損益通算、損失の繰越控除ができない)

- 投資期間が決まっていて、経過後は実質的に売却して再度買い直した状態になる

- 売却後に投資枠を再利用できない(資産の入れ替えができない)

- 売却すべき時に売却しにくくなる(心理的なデメリット)

これら4つのデメリットについて、以下で詳しく解説していきます。

むしろ税金が増える場合がある(増税になるリスク)

まず日本の税制について説明すると、投資に関する損失は同じ年における利益と相殺することで税金を減らすことができます(損益通算)。また、利益よりも損失のほうが多い場合は損失を3年間繰り越すことができますので、将来の利益と相殺して節税することもできます(損失の繰越控除)。

しかし、NISAで投資した場合、税制上は利益だけでなく、損失もなかったことになります。つまり、損益通算や損失の繰越控除が使えなくなってしまうため、税金が増える場合があります。

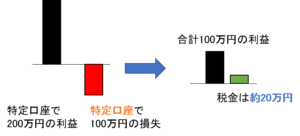

たとえば、2つの特定口座(NISAではない口座)で、それぞれ200万円、-100万円の譲渡所得があったとします。2つの口座を確定申告して損益通算すると、合計の利益は100万円です。税率は所得税と住民税の合計で約20%なので、税金は約20万円です。

一方、特定口座で200万円、NISA口座で-100万円の所得になったとします。この場合、NISA口座の損失は無視されますので、合計の利益は200万円になります。その結果、税金は約40万円になり、NISAを使ったほうが税金が多くなってしまいます。

税金を多くしないためには、NISA口座での取引では損失を出さないように注意しないといけません。

投資期間が決められている

2つ目のデメリットは投資期間が決められていることです。NISAは最長5年、つみたてNISAは20年です。

この期間を過ぎると自動的に特定口座(課税される口座)に移管され、移管時の時価が取得価格になります。つまり、NISA口座での株を一度売却し、同じ株価で購入することと同じです。

含み益がある(値上がりしている状態)ときはよいのですが、含み損(値下がりしている状態)のときは強制的に損失が確定するため、税金がむしろ増える結果になるのです。

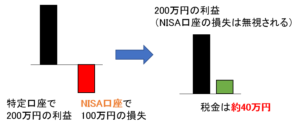

例えば、100万円で購入した株式が50万円に値下がりした状態でNISAの投資期間が終了し、特定口座に移管されたとします。この時、50万円の損失が確定して、取得価格は50万円とみなされて再スタートします。

その後、業績が回復して100万円に戻ったとすると、50万円値上がりしたことになるので、その約20%、つまり約10万円の税金がかかってしまうのです。

最初の投資金額(元本)は100万円なので最初から特定口座を使っていれば利益0円で無税です。しかし、NISAで投資して損失が確定したため、約10万円の税金がとられてしまうのです。投資期間内に利益を出せないとむしろ税金が増えてしまうという点がNISAのデメリットです。

実際、どれだけ慎重に銘柄を選んだとしても株価は景気に大きく左右されるため、決められた期間内に利益を出せるかはわかりません。特に、NISA口座の最長投資期間5年というのは長期投資としては十分長いとは言えません。

NISAが長期投資に向いていないといわれる理由は投資期間が決められていて、運用成績が悪いと税金が増える可能性があるからです。

売却後に投資枠を再利用できない

NISAでの投資は購入金額の総額で上限が決まっています(NISAは年間120万円、つみたてNISAは40万円)。途中で売却した場合でも枠が復活することはなく、再投資はできません。

そのため、業績が悪化した銘柄を別の銘柄に入れ替えたり、リバランス(大きく値上がりした資産を売却して他の資産に投資して調整すること)したりすることができないことが3つ目のデメリットです。

利益確定・損切りすべき時に売却しにくい

NISAは一度売却すると非課税枠を再利用することができないため、残りの非課税期間を活用できなくなります。

株式投資の長期的な平均利回りは5~9%くらいといわれており、投資期間が長いほど利益は平均的に大きくなりやすいです。したがって、NISAの非課税期間をフルに使わないともったいない気がしてしまいます。

その結果、NISAでの投資は心理的に売却しにくい設計になっていて、売却をためらってしまいがちです。実際、私もNISAで買った株式を売却するときは毎回、激しく悩みます。

しかし、NISAであることを理由に売却をためらってしまうと、せっかくの利益が減ってしまったり、損失が拡大したりすることが多いです。

NISAでは売却すべき時に売却しにくい点が心理的なデメリットです。

一般NISAならSBI証券かマネックス証券、つみたてNISAなら楽天証券で口座を作るとよいです。なぜなら、売買手数料が無料になる優遇制度や、投資金額に対してポイントがつくなどの特典があってお得だからです。

一般NISAとつみたてNISAでおすすめの証券会社については以下の記事にまとめてあります。詳しく知りたい方はこちらの記事もどうぞ。

NISAで長期投資する場合の注意点

ここまでNISAのメリット・デメリットを紹介しました。デメリットが多いように感じられて、どう活用すればよいかわからなくなった方も多いのではないでしょうか?

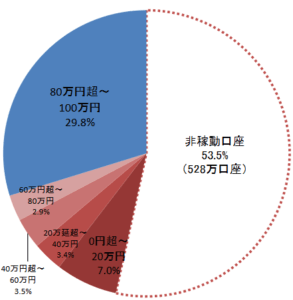

実際、NISAをうまく活用できていない方は意外と多く、NISA口座のうち約半数が非稼働状態という調査結果(下図)もあります(平成27年12月末時点)。

NISA口座の使用状況(引用:NISA制度の効果検証結果(金融庁))

NISAの最大のデメリットは損失を出した時に増税になることです。逆に、損失さえ出さなければ多かれ少なかれ非課税のメリットがありますので、どの投資家も活用すべき制度だと思います。

もちろん投資に絶対はないので、100%損失を出さないことは不可能ですが、その可能性を減らすことはできます。特に、NISAであることを意識しすぎることで失敗するケースは多いので、NISA口座での投資の仕方を理解しておくとよいです。

以下では、NISA口座で損失を出さないようにするために私が気を付けていることを紹介したいと思います。

NISAで個別株投資をするときの注意点

私は個別株投資を中心にしていますので、つみたてNISAではなく、NISA口座(投資期間が最長5年)を利用しています。

NISA口座ではどんな銘柄が適しているかについて、いろいろな人の意見をみると、以下のように考え方は様々です。

- 損失を出さないためには値動きが安定している高配当株が良い

- 安定した高配当株で得られる利益は小さいので、非課税のメリットを最大限に生かすためにはハイリスク・ハイリターンな成長株を選ぶべきだ

いろいろな意見があり、どれも理にかなっています。しかし、「NISA口座に適した投資方法がある」という考え方は正しいのでしょうか?

「NISAにおすすめの銘柄」にこだわらないほうがいい

私の個人的な考えですが、NISAに適した銘柄は特にないと思います。

なぜなら、どの銘柄を選ぶにしても損する可能性をなくすことは不可能なため、リスクを小さくしながら非課税メリットを大きくする方法ことはできないからです。

たとえば、高配当株の値動きは安定しているとは言っても、配当金で得られる利益は大きいものではありません。年間の配当利回りが4%あっても、5年間で得られる配当金は合計20%に過ぎません。

比較的値動きが安定している高配当株であっても、5年間に20%以上株価が変動することは珍しいことではありません。業績が悪化したら株価が半分になることも十分考えられますので、配当で得た利益以上の売却損が出る可能性があります。

一方、ハイリスク・ハイリターンな成長株の場合、期待通りに成長したときの非課税メリットは大きいですが、失敗する可能性も大きいです。

どちらにしろ、リスクをとって投資していることに変わりはないのですから、NISAに適した銘柄を事前に決めることはできないのです。NISAだからといって、普段買わないような銘柄に投資すると失敗する可能性を高めるだけなので、おすすめできません。

自分の投資スタイルで利益を出すことを優先する

NISAで投資すべき銘柄は何かというと、「自分が利益を出しやすい、得意な分野の銘柄」であるべきです。

例えば、私は割安株(バリュー株)での中長期投資が得意なので、NISAでも割安株に投資しています。将来予測を必ず当てるということはできませんが、少なくとも危なそうな銘柄を事前に察知することはできますので、失敗する可能性は比較的小さいです。

一方、成長株投資が得意な方の場合、成長しそうな銘柄の特徴などを理解していると思います。その場合はNISAでも成長株を買ったほうが損する可能性は比較的小さいです。

結局、NISAの特徴がどうであれ、重要なのは投資で利益を出せることです。自分が利益を出しやすい銘柄に投資するというスタンスを変えないことをおすすめします。

5年経っていなくても、売却すべきときに売却する

同様に、非課税メリットがあるからといって、あまり期待できない銘柄を5年間保有し続けるのもよくありません。なぜなら、長期投資は単に保有し続ければよいというものではないからです。

たとえば、セゾン投信を設立し、日本の長期投資業界をリードする一人である、中野晴啓社長は以下のように語っています。

個別株投資でも、長期投資だから持ちっ放しにするのが正しいと思っている人がいる。しかし、それも長期投資に対する誤解だ。株価が妥当な価格を大きく上回ったら、そこでいったん売却して利益を確保する。それは、長期投資を標榜する投資信託の運用担当者であっても、常に行っている。

(中略)

ビジネスモデルが大きく変わった銘柄は、そもそも最初に投資した時の前提が崩れているのだから、長期投資といってもいったん、ポートフォリオから外すのが常識だ。

引用:「長期投資」とは、いったい何年のことなのか(東洋経済ONLINE)

NISA口座の場合、5年間保有し続けないともったいないという気持ちになりがちです。しかし、投資したのちに業績が悪化した場合は保有期間が数か月であっても売却すべきという原則はNISAであっても変わりません。

NISAであることを意識しすぎると損失を生む原因になります。NISAであっても売却すべき時は売却することをおすすめします。

私のNISA口座での投資例

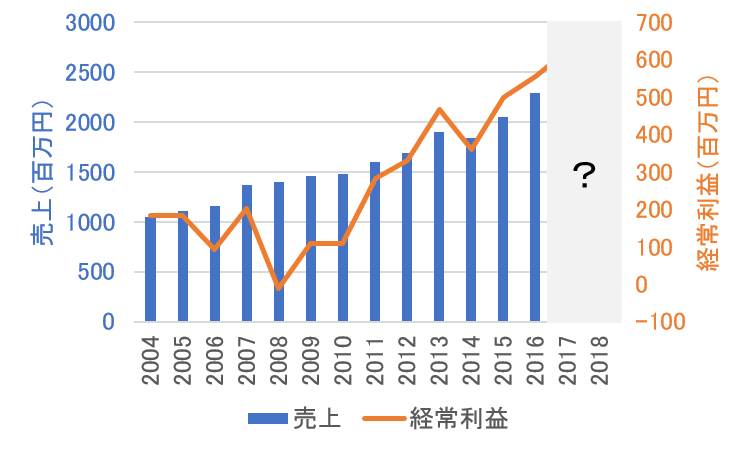

私のNISA口座での投資の例として、2016年に購入した「データ・アプリケーション」の取引事例を紹介します。

データ・アプリケーションは、企業間の電子商取引におけるデータ交換ソフトを販売している会社です。企業を相手にしたビジネスをしているので、一般消費者にはあまり知られていませんが、大手企業などとも取引があり、シェアNo.1の企業です。

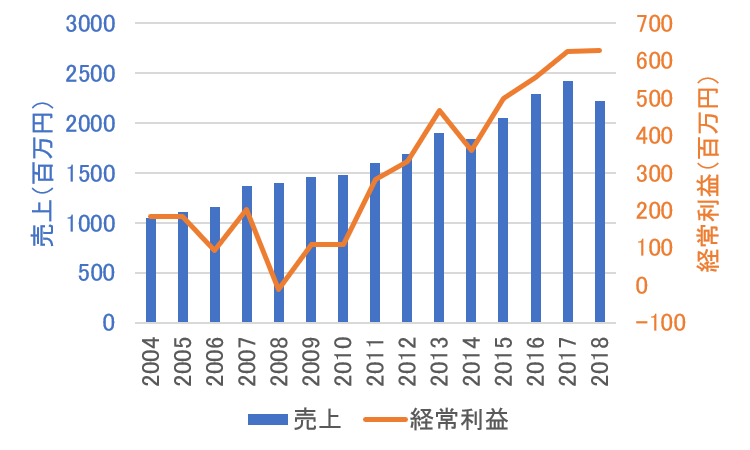

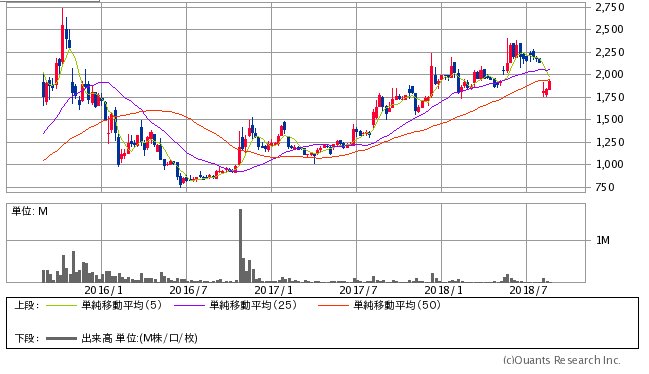

データ・アプリケーションの長期の業績推移をみると、リーマン・ショックのころに一時低迷していますが、それ以降はほぼ右肩上がりです。財務内容もよく、今後も業績の拡大が期待できるのに株価が割安であると考えて購入しました。購入時の単価は1100円くらいでした。

購入したのちは、四半期ごとに決算報告書を見ていましたが、順調な業績拡大が続き、株価も徐々に上がっていきました。(2018年の売り上げは少し下がっていますが、利益は維持しています。利益の質が良くなっているのです。)

株価は一時、2300円を超えたこともあります。買値の2倍以上になったわけです。

しかし、2018年4~6月期の業績に陰りが見えたため、売却しました。高値からはだいぶ下がってしまいましたが、それでも1800円で売却できました。

以下が実際の取引履歴です。

最初に200株を約22万円で購入し、2年間の保有後に36万円で売却しています。この間、2回の配当で合計約1万円を得ています。

つまり、約2年間の保有で68%の利益を得られました。本来は約3万円の税金がかかるところですが、NISA口座なので無税です。

NISAでの投資期間はあと3年くらい残っており、いま売却するのはもったいないという気持ちはありました。しかし、データ・アプリケーションはパッケージソフトウェア事業のため、人件費等の固定費の割合が高いという特徴があります。景気による業績のぶれが大きくなりやすいため、早めに売却して利益確定することを選びました。

NISA口座だからといって保有し続けるよりも、業績の将来性をみて投資判断することをおすすめします。

NISAで投資信託に投資するときの注意点

投資信託で投資する場合はつみたてNISAを活用することができます。つみたてNISAは投資期間が最長20年で長いため、景気循環の影響を受けたとしても利益を得られる可能性が比較的高くなります。

また、たくさんの投資先に分散投資されていますので、業績などの投資判断を細かく気にする必要はないのが良い点です。

経験的に10年くらいの周期で景気が変動するといわれますから、一度景気が悪くなっても20年の間に再び盛り返すことが期待できますので、焦って売買する必要もありません。

ただし、10年を超えたあたりからは投資期間の終わりを意識しておくとよいです。どこかで利益確定したうえで、時期をみて特定口座の投資に切り替えるほうが良いケースも十分考えられます。

この場合もNISA口座ということをあまり意識せずに、冷静に投資判断することをオススメします。

NISA口座の使い方についてのおすすめ記事はこちら:

まとめ

本記事ではNISA口座におけるメリット・デメリットをまとめ、NISAで損しないための考え方について紹介しました。

NISAは投資期間が限られていて増税になる場合があることから、長期投資に向かないと言う人もいます。しかし、投資は利益を出すためにやっていることであり、損失を出さなければNISAで損することはありません。

特に、長期投資は企業が稼いだ利益の一部を投資家が得るものですので、平均的に利益を得やすい手法として知られています。長期投資をしてみたいと考えている方はデメリットだけに過剰反応せず、NISAを活用することをおすすめします。