保有している銘柄の株価が勢いよく上昇しているのを見ると嬉しい反面、逆に暴落するのが怖くなってきて、株を売りたくなってしまいます。

株価暴落はいつ来るのでしょうか?

大きな株価暴落は10年周期くらいで来るといわれます。リーマンショックから10年以上経過している今、いつ暴落が来てもおかしくないです。

しかし、暴落を予想して行動しすぎると機会損失を生むことも多いです。暴落がありうることを想定して備えるのも大事ですが、あまり気にしすぎないほうが結果的に良いことが多いように思います。

本記事では、過去の株価暴落の歴史を振り返ったうえで、暴落予想を気にしすぎる必要はないと考える理由について解説します。

先に結論からいうと、暴落が来そうだからといって、優良な銘柄を売却するのはおすすめできません。なぜなら、株式投資には以下のような特徴があるからです。

- 景気が悪化しそうになると、政府・中央銀行が財政・金融政策などで立て直そうとする。その結果、前提条件が崩れてしまい、暴落が回避されることがよくある(いつかは暴落が来るのは間違いないが、時期を当てるのは難しいと考える方が賢明)

- 暴落を予想して持ち株を売却すると、その後の回復に乗り遅れてしまい、結局高値で買い直さなければいけないことが多い

- たとえ株価が暴落しても、長期的な株価は企業の業績・財務に見合った水準に戻ろうとする。したがって、業績・財務が盤石で、株価も割高でない銘柄を購入しているなら、売る必要はない

したがって、株式投資で大事なのは、暴落の予想ではなく、業績・財務が優良、かつ株価が割安な銘柄の発掘です。

企業の財務分析と、適正株価の分析に時間をかけるとよいです。

関連記事:

株価暴落の歴史と、近年の傾向

最初に、米国/日本の株価暴落の歴史と、近年の傾向について解説します。

米国の株価暴落の歴史

世界全体の株式市場に大きな影響を与える、米国の株価について見てみます。

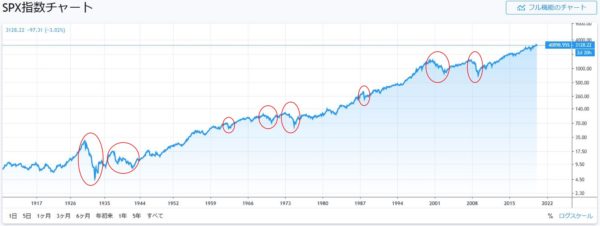

米国の代表的な株価指数である、S&P500の長期チャートは下図のようになっています(引用:TradingView)。

株価が大きく下落している時期(図中、赤丸)と下落率は以下のようになっています。

| 期間 | 出来事 | 下落率 |

|---|---|---|

| 1929~1932年 | 世界大恐慌 | -84% |

| 1937~1942年 | 財政緊縮・金融引締による景気後退 | -57% |

| 1961~1962年 | 米ソ対立の高まり | -23% |

| 1968~1970年 | 利上げに伴う景気後退 | -33% |

| 1972~1974年 | 強烈なインフレに伴う景気後退 | -46% |

| 1987~1987年 | ブラックマンデー | -30% |

| 2000~2002年 | ITバブルの崩壊 | -46% |

| 2007~2009年 | リーマンショック | -53% |

30%を超えるレベルの大きな株価暴落が、何度も起きています。

中でも大きかったのは、1929年から始まった世界大恐慌です。最初の1か月で30%近く下落したうえ、その後も約3年かけて合計84%も株価が暴落しています。

短期間の下げなら耐えられても、数年にわたって大きく下げ続けるのは辛いですね。精神的・経済的なストレスはすさまじかっただろうと思います。

滅多に起きないことではありますが、過去にはそのような事例もあったことは覚えておきたいですね。

近年は暴落の回数が少なくなっているが、だいたい10年に1度くらいの頻度で起きている

一方、近年は暴落の回数が以前と比べて少なくなっています。いろいろな理由が考えられると思いますが、その一つとして金融政策の高度化があると考えられます。

FRB(The Federal Reserve Board、アメリカの中央銀行に相当)は物価と経済の安定を目的として、金利を調節(近年は通貨量も)しています。そのため、景気後退の予兆があると、利下げを行ったり、通貨供給量を増やしたりして、経済の悪化を食い止めようとします。

FRBによる巧みな調節の結果、近年は深刻な景気後退が起きにくくなっており、株価暴落の頻度も減っていると考えられます。

とはいえ、ITバブルの崩壊やリーマンショックのように、FRBでも制御しきれない事態が時折発生します。

近年は10年に一度くらいの頻度で大きな暴落が発生していると覚えておくとよいです。

日本の株価暴落の歴史

日本の代表的な株価指数である、日経平均の長期チャートは下図のようになっています(引用:株探)。

平成バブルの崩壊(1989~1993年)による大きな下落が目立ちますね。30年以上たっても、当時の高値を超えられていないのですから、平成バブルの巨大さと、その後の低迷ぶりがよくわかります。

株価が大きく下落している時期(図中、赤丸)と下落率は以下のようになっています。

| 期間 | 出来事 | 下落率 |

|---|---|---|

| 1961~1965年 | 利上げによる下落と証券恐慌 | -44% |

| 1973~1974年 | オイルショック | -37% |

| 1989~1992年 | 平成バブル崩壊 | -64% |

| 2000~2003年 | ITバブルの崩壊 | -64% |

| 2007~2009年 | リーマンショック | -62% |

ITバブルの崩壊やリーマンショックなどでは60%以上も株価が下落しています。日本株の下落率は、米国株の下落率と比べて、さらに大きかったです。

将来も同じかどうかはわかりませんが、日本株は為替の影響などもあるので、変動しやすい傾向がありそうです。

経済のグローバル化に伴い、日本の株式市場は米国市場の暴落の影響を受けやすくなっています(例.ITバブルの崩壊、リーマンショック)。

日本株で投資する場合も、米国の株式市場に注視する必要があります。

次の株価暴落はいつ来る?

次の株価暴落はいつ来るのでしょうか?また、暴落の予兆があるときは、投資を控えたほうが良いのでしょうか?

難しい問題であり、人によって意見は異なると思いますが、以下では私なりの考えを紹介します。

リーマンショックから10年以上経過した現在、株価暴落が近いといわれている

近年の暴落はだいたい10年前後で発生しているといわれています(例.2000年のITバブル崩壊、2008年のリーマンショック)。

リーマンショックが起きてから、すでに10年以上経過しており、次の暴落が近いのではないかといわれています。

実際、2018年12月にはFRBの継続的な利上げに伴って、金融市場が混乱し、クリスマスショックと呼ばれる小規模な暴落が起きました(当時、私も本格的な暴落の予兆を感じて、ヒヤヒヤしました)。

幸い、その後のFRBの政策転換により、本格的な株価暴落は避けられました。しかし、その後も「今は景気拡大の最終局面で、株価暴落は近い」と言われ続けています。

では、将来の景気悪化を見越して、保有している株は売却すべきでしょうか?

実は、株価暴落が近いといわれてから、もう数年以上経過している。暴落予想で保有株を売却してしまうと機会損失になることが多い

実は、そろそろ暴落するという予想はチャイナショックやブレグジットショックなどがあった2015~2016年ごろから常にささやかれ続けていました。私も株価暴落を警戒して、投資金額を絞っていた時期もありました。

しかし、その後も株式市場は不安と楽観を行き来しながら、数年単位で見れば上昇を続けました。もし暴落を予想して投資をやめていたら、大きな機会損失になっていたと考えられます。

暴落の予想が難しいのは、人為的に市場に調整が加えられているから

暴落の予兆があっても、金融・財政政策などで経済を安定化させる施策が行われることが多いです。暴落予想の前提条件が変わってしまうため、結果的に暴落予想は外れることが多いと感じます。

もちろん金融・財政政策で対処できない場合もあるので、備えを怠らないことは大事です(私も現金保有高を少し調整する時はあります)。

しかし、あまり暴落予想で大きくポートフォリオ(保有銘柄の内訳)を変えすぎないほうが良いのではないかと私は考えています。

株価暴落の予想よりも大事なのは、企業分析

私は、暴落を予想することは難しいと考えているため、あまり重視していません。その代わり、私は「暴落が来ても乗り越えられるような、優良銘柄の発掘に力を入れたい」と考えています。

そう考えている理由について解説します。

不確かな暴落予想をもとに、確度の高い優良銘柄を手放すべきではない(フィッシャーの言葉)

卓越した成長株投資で知られる、フィリップ・A・フィッシャーという投資家がいます。フィッシャーは、投資の神様とも呼ばれる、ウォーレン・バフェットにも大きな影響を与えたことでも知られています。

フィッシャーは次のような言葉を残しています。

いかに一生懸命スキルを磨いたとしても、短期的な株価の動きを60%以上の確率で正しく予想することは困難なのだと思う。この確率は恐らく甘すぎるのだろう。90%の確率で正しい環境にいるときに、正しい確率が60%しかない要因のためにポジションを解消してしまうことは理解し難い。

引用:『投資哲学を作り上げる/保守的な投資家ほどよく眠る 』

簡単にいうと、「短期的な株価を高い確率で予測できる人はいない。企業分析の結果、有望な銘柄であることを確信しているなら、当たるかわからない短期的な景気予測に基づいて売却してはいけない」ということです。

株価暴落を予想するのは難しいですが、どの企業の株価が割安かなら、ある程度合理的に推測できます。

力を入れるべきなのは、株価暴落を予想することではなく、株価が割安な優良企業を発掘し、正当に評価されるまで保有し続けることだと私は考えています。

企業分析で大事なポイント

たとえ暴落の可能性があっても、保有し続ける価値のある銘柄の判断基準は、大きく分けると以下の2つです。

以下で簡単に解説します。

業績・財務が良好で、長期にわたって成長が続きそうなこと

まず、第1のポイントは、業績・財務が良好な優良企業であることです。

優良企業の判断基準は多岐にわたりますが、たとえば以下のような点が重要です。

- 売上高・営業利益が長期間にわたって成長を続けていること

- 商品・サービスの競争力が高いこと(目安として、営業利益率が高いことなど)

- 財務体質が良いこと(自己資本比率が低すぎない、在庫が多すぎないことなど)

- キャッシュフローが健全であること(営業キャッシュフローが常に+であること、財務キャッシュフローに頼った経営になっていないことなど)

優良企業であれば、一時的な景気後退で株価が暴落しても、長期的には業績が回復し、株価も再び上昇するだろうと期待できます。

まずは、優良企業の発掘に力を入れるべきです。

関連記事:

株価が割安であること

第2のポイントは、株価が割安であることです。

人気のある優良企業の場合、株価が割高になっていることが多いです。いくら優良企業でも割高な価格で買ってしまうと、市場環境が悪化した場合や、業績が期待外れに終わった場合などに、株価が急落しやすいです。

「優良企業をできるだけ割安な株価で買う」ことがポイントです。

株価の割安さの指標として、PERやPBRが有名ですが、私のおすすめは企業価値評価手法です。この手法では、収益性と資産性を総合して理論株価を算出できるので、合理的に割安度を診断できます。

優良企業を割安な株価で買うようになってから、大失敗することが少なくなったと感じています。

まとめ

本記事では、過去の株価暴落の歴史を振り返り、暴落がいつ来るかを予想する必要はないと考える理由について解説しました。

暴落の予想は本当に難しいです。経済は一定ではなく、常に金融・財政政策などで人為的に調整されているため、予想が外れることのほうが多いと思います。

そのため、暴落を予想して保有している株を売却してしまうと、その後の回復に取り残されて、機会損失になることがよくあります。暴落予想に対して、過剰に反応しすぎることはおすすめできません。

企業の実態は、景気予想ほど目まぐるしく変わることはありません。着実に業績を伸ばしている優良企業を見つけて、割安な株価で買えているならば、暴落予想で右往左往する必要はありません。

暴落を予想して頻繁に売買するよりも、優良銘柄の発掘に力を入れることをおすすめします。