- 「クニミネ工業に興味があるけど、業績や財務はどうなのだろうか?」

- 「クニミネ工業の株価は割安?割高?」

一方、クニミネ工業は好財務で利益率が高い、隠れた優良銘柄です。同社の株価は2018年からやや下落していますが、割安と考えてよいでしょうか?

本記事ではクニミネ工業の業績や財務内容、株価の割安さなどから、今の株価は買い時なのか?について私の考えを紹介します。

本記事は、自分の銘柄調査の一環として行ったものです。私なりの投資判断が含まれていますが、投資を推奨するものではありません。

投資をする際は、最新の情報を調べたうえで、自己責任で投資判断をお願いします。

クニミネ工業の株の買い方

関連記事:

私の代表的な6つの投資判断基準

投資判断基準は投資スタイルによって異なります。私の場合、業績好調な割安株(バリュー株)への投資が好きなので、以下の6つの観点を重視しています。

上記6つの観点でクニミネ工業の株価は買い時なのか、私なりに検討してみました。

クニミネ工業の売上高・営業利益は長期的に成長している

1つ目の判断基準は「業績は成長しているか?」です。

2007年以降のクニミネ工業の長期業績(売上高・営業利益)は以下のようになっています(引用:マネックス証券の銘柄スカウター)。

- 売上高:右軸

- 営業利益:左軸(0からのスタートではないことに注意してください)

クニミネ工業の売上高はリーマンショック以後に横ばいが続いていました。しかし、2017年ごろから緩やかに売上成長が続いています。

一方、営業利益はリーマンショックに先行して2007年に大きく下がったのち、増加傾向が続いています。2009年からの10年間で、営業利益は4.6倍になっており、業績は順調です。

今後の懸念材料は、米中貿易摩擦による景気悪化

一方、今後の業績悪化懸念としては、米中貿易摩擦による景気悪化があります。

クニミネ工業は自動車や土木建築業界向けの製品の売上が大きいので、景気に敏感な傾向があります。将来の景気後退がささやかれている中ですので、クニミネ工業の業績も連動して悪化する可能性があります。

今のところ、業績悪化が現実になっているわけではないですが、今後、状況が変わったときには投資を見直す必要があります。

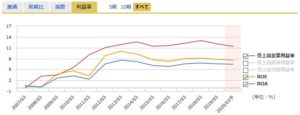

クニミネ工業の営業利益率は約12%もある!

2つ目の判断基準は、利益率の高さです。利益率は競争力の強さを表す目安であると考えており、利益率は高いほど良いです。

クニミネ工業の2007年以降の営業利益率は以下のようになっています(引用:マネックス証券の銘柄スカウター)。

クニミネ工業の営業利益率はリーマンショック前後は低かったのですが、景気が回復したのちは一貫して11%を超えています。2019年3月期は約12%になっています。

日本株の場合、営業利益率が10%以上あれば良好といわれており、日本最大企業のトヨタ自動車でも約8%です。クニミネ工業の営業利益率は高い水準であることがわかります。

クニミネ工業の利益率が高い理由は、数年おきに値上げが可能な競争力の高さと、圧倒的なシェアの高さにあります。

以下のサイトが詳しいので、興味がある方はどうぞ。

5388 クニミネ工業 ーベントナイトを軸に着実に増収増益企業ー by yano

クニミネ工業のキャッシュフローは安定的で、成長している

3つ目の判断基準は、キャッシュフローの潤沢さです。キャッシュフローは現金の出入りを表す数値であり、事業の実態を反映する指標として重要です。

クニミネ工業のキャッシュフローの推移は、以下のようになっています(引用:マネックス証券の銘柄スカウター)。

特に重要といわれる、営業キャッシュフローは長期的に増加していることがわかります。

製造業は設備投資が不可欠ですが、投資キャッシュフローを営業キャッシュフローでまかなえており(フリーキャッシュフローがプラス)、順調に成長していることがわかります。

特筆すべきは現金・現金等価物が年々増加していること

上図の中で目を引くのが、現金・現金等価物が年々増加していることです。

稼いだ資金を投資キャッシュフローにまわしてもお金が余ってしまうため、現金・現金等価物が増えてしまうのです。この結果、クニミネ工業は実質無借金状態となっていて、財務は盤石です(次章で説明します)。

長期の業績・財務状態を調べるのに便利な財務分析ツール3選

銘柄分析をするときに、決算短信や有価証券報告書を全部調べていくのは大変です。各社が提供している財務分析ツールを上手に使って、効率よく銘柄分析するとよいです。 中でも、私が主に使っているのは以下の3つです。- マネックス証券 の銘柄スカウター

- GMOクリック証券

の財務分析ツール

の財務分析ツール - 会社四季報CD-ROMのスクリーニング機能

クニミネ工業の財務は健全

4つ目の判断基準は財務の健全さです。

貸借対照表(BS、バランスシート)をみると、企業の保有資産や負債などの内訳がわかります。売上高や利益などのデータに表れない、企業の強みや危険な兆候が貸借対照表に表れます。

売上高や利益も大事ですが、それ以上に貸借対照表のきれいさのほうが重要と私は考えています(同様に、キャッシュフローのきれいさも重要です)。

クニミネ工業の貸借対照表は以下のようになっています(引用:GMOクリック証券の財務分析ツール)。

クニミネ工業の自己資本比率は約85%もある

まず最初に注目したいのが、自己資本比率が高い(約85%)ことです。

自己資本比率の目安として、30%くらいで普通、40%以上あれば優良といわれます。自己資本比率が80%以上というクニミネ工業の財務はかなりよいです。

また、クニミネ工業は負債の2倍以上の現預金を保有しており、実質無借金企業です。クニミネ工業の財務は万全であり、事業の継続性に不安はほぼないです。

自己資本が積みあがっていても、ROEの水準は高い

一方、これだけ自己資本が積みあがっているのに、クニミネ工業のROEは約8.0%となっています。ROEは自己資本比率が高いほど低下しやすいですが、日本の製造業の中ではROE=8.0%は平均的な水準です。

クニミネ工業は財務の良好さとROEのバランスが良い企業です。

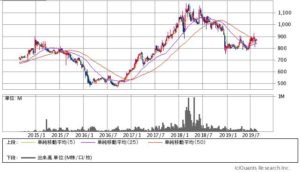

クニミネ工業の株価は割安な水準

5つ目の判断基準は、株価の割安さです。

クニミネ工業の株価チャートは以下のようになっています(引用:SBI証券のホームページ)。

5年前と比べると、クニミネ工業の株価はやや上昇していますが、2018年の高値からは20%以上、下落しています。クニミネ工業の株価は買い時でしょうか?

ここでは、株価の割安さの指標として、以下の3つを使って検討してみました。

- PER(株価収益率)

- PBR(株価純資産倍率)

- 企業価値評価手法による理論株価

PERやPBRは多くの人が使っているので無視できない株価指標ですが、欠点もあります(PER・PBR・ROEの使い方と注意点についてはこちら)。

一方、私が最も重視しているのが、「企業価値評価手法による理論株価」です。

企業価値評価手法では事業性と資産性を総合評価するため、合理的に株価の割安度を測ることができます。

割安株投資をするなら、企業価値評価手法による理論株価がおすすめです(理論株価の考え方と計算方法についてはこちら)。

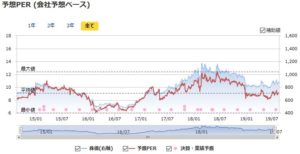

クニミネ工業はPERが約9.0倍で、株価は割安な水準

最初に、クニミネ工業のPERの推移を見ると、以下のようになっています(引用:マネックス証券の銘柄スカウター)

クニミネ工業のPERは2018年に一時12倍を超えましたが、その後、低下し続けており、現在のPERは約9.0倍となっています。PERの平均値は15倍くらいが目安といわれますので、現在のクニミネ工業の株価は割安な水準です。

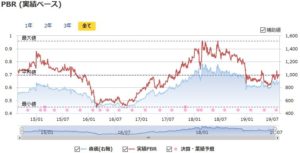

クニミネ工業はPBRが約0.7倍で、株価は割安な水準

次に、クニミネ工業のPBRの推移を見ると、以下のようになっています(引用:マネックス証券の銘柄スカウター)

クニミネ工業のPBRは2015年に最大0.95倍くらいになっていましたが、その後、少し低下して、現在のPBRは約0.7倍くらいです。

PBRは1倍が解散価値(事業を清算したときに残る、帳簿上の価値)といわれ、下値の目安とされています。1倍以下なら株価は割安といわれますが、業績がよい企業であれば1倍以上になるのが普通です。

クニミネ工業は好業績のわりにPBRが低く、株価は割安です。

クニミネ工業の株価は理論株価(企業価値)に対して割安

割安度の指標として有名なPER、PBRは一面的な評価であり、企業の実態がわかりにくいという弱点があります。

そのため、私が株価の割安さを判断するときは、企業価値評価手法によって求めた理論株価を重視しています。

企業価値(理論株価)を計算する手法はいろいろありますので、自分の考え方に合った手法をとるとよいです。

私の場合は、GMOクリック証券

![]() の財務分析ツールで使われている手法と基本的に同じ考え方であるため、前記ツールを参考値として使っています(GMOクリック証券の財務分析ツールの特徴と使い方についてはこちら)。

の財務分析ツールで使われている手法と基本的に同じ考え方であるため、前記ツールを参考値として使っています(GMOクリック証券の財務分析ツールの特徴と使い方についてはこちら)。

理論株価(適正株価)の計算式と使い方の注意点。おすすめは企業価値評価手法

GMOクリック証券の財務分析ツールによると、クニミネ工業の理論株価は以下のようになっています。

クニミネ工業は現預金や長期投資資産が多いため、財産価値(資産の種類で重みづけした場合の保有資産価値)が比較的多めです。さらに、クニミネ工業は業績が好調で、利益率が高いため、事業価値も高いです。

その結果、クニミネ工業の理論株価は1437円となっています。実際の株価879円(2019/8/20終値)は、理論株価よりも38%割安な水準です。

理論株価は決算発表が出るごとに変わります。

最新の理論株価を調べるには⇒ GMOクリック証券

![]()

株主価値と時価総額の推移

さらに、株主価値と時価総額の推移についても見てみましょう。

株主価値(企業価値)は前記の理論株価に発行済み株式数をかけたものです。また、時価総額は株価に発行済み株式数をかけたものを表します。

したがって、下図は株主価値⇒理論株価、時価総額⇒株価と置き換えて見てください。

クニミネ工業の株主価値と時価総額の推移は下図のようになっています(引用:GMOクリック証券の財務分析ツール)。

クニミネ工業の市場価値は一貫して割安になっています。2018年に一時フェアバリュー(適正価格)に近づきましたが、市場価格の下落と好調な業績によって、再び割安になっています。

今後も好業績が続けば、株主価値は徐々に向上します。それに伴って、株価も長い目で見れば、連動して上がっていくことが期待されます。

割安さの理由として考えられること

クニミネ工業の株価の割安さの原因として、以下の2つが考えられます。

- 主な取引先である自動車業界で景気悪化が懸念されていること

- 知名度が低いこと

2018年に市場価格が下落したのは、米中貿易摩擦が激化して関税をかけ合った時期です。それ以降も貿易摩擦は解消されず、景気悪化が懸念され続けていますので、株価がやや低迷しています。

一方、クニミネ工業の市場価値が一貫して割安なのは知名度が低いからと考えられます。人気が無い銘柄の株価は好業績・好財務でも割安に放置されがちです。

このような銘柄はバリュー投資の観点で有望だと私は考えています。

割安株を探すのに便利なスクリーニングツール

企業価値評価手法による理論株価でスクリーニングできるツールは少ないです。その中で、私が主に使っているのは以下の2つです(財務分析ツールの特徴と使い分け方についてはこちら)。- GMOクリック証券

の財務分析ツール

の財務分析ツール - 会社四季報CD-ROMのスクリーニング機能

クニミネ工業は配当が高めだが、株主優待はない

6つ目の判断基準は株主還元(配当・株主優待)をする姿勢があることです。

配当や株主優待には賛否両論あり、無いほうが良いという人もいます。しかし、配当や株主優待がある銘柄は、市場がショックに見舞われたときの株価下落率が比較的小さいという良さがあります。

そのため、私は業績などを最優先としたうえで、株主還元姿勢がある銘柄はなおよいと考えています。

クニミネ工業の配当・株主優待について、詳しく見ていきます。

配当利回りが高い

クニミネ工業の配当金利回りの推移は以下のようになっています(引用:マネックス証券の銘柄スカウター)。

2018年以降に株価が徐々に下落している一方、配当金は増加しているため、配当利回りは約3.5%に達しています。

配当利回りは平均2%前後ですので、クニミネ工業は高配当です。

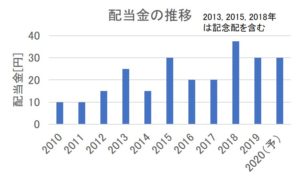

クニミネ工業は長期的に増配を続けている

さらに、クニミネ工業の配当金の推移を見ると、以下のようになっています(公式ホームページのデータから作成)。

記念配があったため、前年より減っている年もありますが、長期的に見ると配当金は増加しています。2010年~2019年の9年間で3倍にもなっています。

現在の配当性向は約31%であり、まだ増配余地があります。

※配当性向:税引後純利益のうち、何%を配当金として支払ったかの指標

現在の業績の好調さが続けば、さらに増配が見込めるというのは、株主にとってありがたいですね。

クニミネ工業には株主優待はない

残念ながら、クニミネ工業に株主優待はありません。

株主優待を楽しみにしている人にとっては、この点はマイナスです。

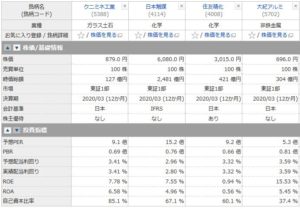

クニミネ工業と競合企業の比較について

クニミネ工業の競合企業として、日本触媒、住友精化、大紀アルミの業績と各種投資指標を比較してみました。

売上高、営業利益の比較

クニミネ工業と日本触媒、住友精化、大紀アルミの売上高、営業利益を比較した結果が以下です(引用:マネックス証券の銘柄スカウター)。

売上高・営業利益が比較的安定して増えているのはクニミネ工業と大紀アルミの2社です。日本触媒と住友精化は営業利益の変動がやや大きいです。

投資指標の比較

クニミネ工業と日本触媒、住友精化、大紀アルミの投資指標を比較した結果が以下です(引用:マネックス証券の銘柄スカウター)。

4社とも景気に敏感な銘柄なこともあって、PBRでみるとどれも割安です。特に、クニミネ工業と住友精化、大紀アルミはPERで見ても割安です。

一方、クニミネ工業は自己資本比率がトップであるにも関わらず、ROE、ROAも比較的高いです。高付加価値品を提供しているため、収益性が高いことがうかがえます。

割安さと収益性のバランスの良さを考えると、クニミネ工業は魅力的な銘柄と感じます。

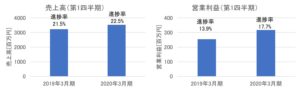

直近(2020年3月期第1四半期)決算の状況

クニミネ工業の2020年3月期第1四半期決算を見てみましょう(第1四半期決算短信から作成)。

前年同期比で約25%の営業増益となっています。ただし、これは前年同期にあった有価証券売却損がなくなったことによる影響が大きいので、一時的な大幅増益です。

しかし、売上高も前期より増えていますし、通期計画に対する進捗も順調です。今のところ、今期のクニミネ工業の業績も堅調であるとみています。

【まとめ】クニミネ工業の株価は買い時か?私の総合的な投資判断について

クニミネ工業の投資判断について、下表にまとめました。各項目について、私なりの基準で◎、〇、△、× の4段階で評価してみました。

| 観点 | 評価 | 備考 |

|---|---|---|

| 業績の成長 | 〇 | 順調に成長している |

| 利益率の高さ | 〇 | 営業利益率は約12%で高い |

| キャッシュフロー | 〇 | 安定的にプラスの営業キャッシュフローがある |

| 財務の健全さ | ◎ | 自己資本比率が約83% |

| 株価の割安さ | ◎ | 割安 |

| 配当、株主優待 | 〇 | 予想配当利回りは約3.6%で高配当 株主優待はない |

クニミネ工業は業績・財務が良好なわりに、株価が割安です。長期保有しがいのある、優良な割安株という印象です。

一方、「米中貿易摩擦の間接的影響を受けて、業績が悪化する可能性がある」ことが懸念材料です。

すでにある程度株価に織り込まれているように思いますので、下値は限定的だと思いますが、もし業績悪化が現実になった場合には売却するほうがよいかもしれません。

銘柄選定の参考になれば幸いです。

クニミネ工業の株の買い方

最後に、クニミネ工業の株を少額から、安い手数料で買う方法について解説します。手数料は運用成績を確実に悪化させる要因ですので、できるだけ手数料が安い証券会社を利用しましょう。

主なネット証券の一覧

投資をするなら、対面型証券会社よりもネット証券が良いです。ネット証券は運営コストが安いので、対面型の証券会社より格段に手数料が安いです。

主なネット証券11社とおすすめの用途は以下のようになっています。

| 会社名 | おすすめの用途 | 当ブログの評価記事 |

|---|---|---|

| SBI証券 | 何でも | SBI証券のメリット・デメリット、評判・口コミ |

| 楽天証券 | 投資信託 (ポイント) | 楽天証券のメリット・デメリット、評判・口コミ |

| マネックス証券 | 米国株 | マネックス証券のメリット・デメリット、評判・口コミ |

| 松井証券 | ロボアドバイザー (投信工房) | |

| auカブコム証券 | 日本株 | |

| GMOクリック証券 | 日本株 (財務分析ツール) | GMOクリック証券のメリット・デメリット、評判・口コミ |

| SBIネオモバイル証券 | 日本株 (単元未満株) | SBIネオモバイル証券のメリット・デメリット、評判・口コミ |

| ストリーム(株アプリ) | 日本株 (手数料) | ストリーム(STREAM)のメリット・デメリット、評判・口コミ |

| LINE証券 | 日本株 (単元未満株) | LINE証券のメリット・デメリット、評判・口コミ |

| PayPay証券 (旧:ワンタップバイ) | 米国株 | PayPay証券(旧:ワンタップバイ)のメリット・デメリット、評判・口コミ |

| 岡三オンライン | 日本株 | |

| ライブスター証券 | 日本株 |

- SBIネオモバイル証券:1株から少額投資できて、手数料も格安

- ストリーム(STREAM)

:株式の取引手数料が無料(従来型の委託手数料について)

- SBI証券

:最大手のネット証券でオールマイティーに便利

格安な手数料で、1株から少額投資したいならSBIネオモバイル証券

日本株の通常の取引単位は100株(1単元)です。クニミネ工業の株価は879円(2019/8/20終値)ですので、通常は約9万円くらいの資金が無いと購入できません。大金を一度に投資すると、失敗したときのダメージが大きくなりますし、そもそも投資資金が豊富でないと買えないという問題があります。

少額からリスク控えめに投資したいなら、SBIネオモバイル証券の単元未満株制度を使うとよいです。なぜなら、格安な月額手数料で、1株から何度でも売買できて便利だからです(単元未満株のメリット・デメリットはこちら)。

SBIネオモバイル証券は2019年4月に営業開始した新興ネット証券ですが、ネット証券最大手のSBI証券とCCC(TSUTAYAやTポイントの運営会社)の合弁会社なので、信頼感もあります(SBIネオモバイル証券のメリット・デメリットはこちら)。

株式の取引手数料を無料にしたいならストリーム(STREAM)

株アプリ「ストリーム(STREAM)」は2018年にスタートした、新しいネット証券です。SBI証券や楽天証券のような知名度はありませんが、株式の取引手数料がゼロ円という他にはない特長を持っています(ストリームのメリット・デメリットはこちら)。

ストリーム(STREAM)は新興ネット証券ですが、KDDIや大和証券などの大企業も出資している会社が運営していますので、ある程度の信頼感はあると考えています。

最大手のネット証券でオールマイティーに便利なのはSBI証券

株取引をするなら、信用ある大手がいいという場合は、SBI証券がおすすめです。SBI証券は国内株式個人取引シェアNo.1であり、最初に開いた口座がSBI証券という方は多いです。

SBI証券の手数料は無料ではないですが、他証券と比較しても安い水準です。また、SBI証券は夜間取引やIPO(新規公開株)など、取り扱う商品・サービスが豊富なので、オールマイティーに使いやすいのがメリットです(SBI証券のメリット・デメリットはこちら)。

アンケート:株価分析を希望する銘柄があれば、教えてください

もし、株価分析を希望する銘柄があれば、下記のアンケートで投票いただけるとうれしいです。

分析記事の対象銘柄選びの参考にさせていただきます(過去の株価分析記事はこちら)。

投票の仕方:

- 以下の銘柄の中で、株価分析を希望する銘柄に投票してください。選択肢にない銘柄をご希望であれば、自分で追加することも可能です。

- 書き込む場合は銘柄コードではなく、日本株の銘柄名でご入力ください。

- 本アンケートは日本株限定でお願いします。

- 書き込む場合は、日本株の銘柄名のみを入力してください。もし、それ以外の不適切な内容が書き込まれた場合は削除することもありますので、ご了承願います。

- 銘柄数が多くなりすぎた場合は、サイト管理者が整理することがありますので、あらかじめご了承ください

- できるだけご希望に沿えるように記事を作成していきたいと思いますが、余暇を使って記事を作成している関係上、すべてのご希望にお応えできるとは限りません。あらかじめご了承いただけますよう、よろしくお願いします。