- 「ソフトバンクの配当や株主優待に興味があるけど、業績はどうなのだろうか?」

- 「ソフトバンクの株価は割安?割高?」

一方で、ソフトバンクの株価は上場後に長く低迷しており、公募価格1500円を下回った状態が続いています。今後のソフトバンクの株価はどうなるのでしょうか?

本記事ではソフトバンクの業績や財務内容、株価の割安さなどから、今のソフトバンクの株価は買い時なのか?について私の考えを紹介します。

本記事は、自分の銘柄調査の一環として行ったものです。私なりの投資判断が含まれていますが、投資を推奨するものではありません。

投資をする際は、最新の情報を調べたうえで、自己責任で投資判断をお願いします。

手数料無料で「ソフトバンク」株に投資するには

楽天証券を使うと、1日の合計売買金額が100万円まで、手数料無料です(いちにち定額コースの場合)。日本株・ETF(単元株)の約98%は100万円以下ですので、1日に何度も売買するのでなければほぼ無料で投資できます。

手数料で損したくない方は、楽天証券

を活用すると良いです。

「ソフトバンク」株の買い方

関連記事:

私の代表的な6つの投資判断基準

投資判断基準は投資スタイルによって異なります。私の場合、業績好調な割安株(バリュー株)への投資が好きなので、以下の6つの観点を重視しています。

上記6つの観点でソフトバンクの株価は買い時なのか、私なりに検討してみました。

ソフトバンクの売上高・営業利益は長期的に成長している

1つ目の判断基準は「業績は成長しているか?」です。

2017年以降のソフトバンクの業績(売上高・営業利益)は以下のようになっています(引用:マネックス証券の銘柄スカウター)。

- 売上高:右軸

- 営業利益:左軸(0からのスタートではないことに注意してください)

2017~2019年におけるソフトバンクの売上高は横ばいに近い状態になっていました。スマートフォン市場がすでに成熟期に入っているためです。

一方、2020年に売上高、営業利益が急伸したのは、ソフトバンクが2019年にヤフー(現Zホールディングス)を連結子会社化したからです。ソフトバンクは飽和しつつある携帯事業で生まれるキャッシュを他事業に充てることで成長しようとしています。

ソフトバンク株の魅力のひとつは業績の安定性の高さ

ソフトバンクの主力事業である携帯電話事業は毎月定期的な収入が見込めます。

そのため、ソフトバンク株の業績は不況に強いという特徴があります(実際、競合のNTTドコモやKDDIの業績はリーマンショック時も比較的安定しています)。

今後も5Gの普及やIoT(モノのインターネット、Internet of Things)の進展によって、通信の需要は高まるといわれています。ソフトバンクの業績も安定的に推移するだろうと期待できます。

今後の懸念材料は、総務省の介入と楽天の参入

一方、今後の業績悪化懸念としては、以下の2つがあります。

- 通信費を安くするように、国(総務省)が繰り返し介入していること

- 楽天が携帯電話事業に参入すること

すでに、国(総務省)の意向を受けて、携帯大手3社では通信料金と端末代金の見直しが行われています。もしこれらの影響で業績に悪影響が出る場合は、投資を見直すことも必要です。

ソフトバンクの営業利益率はなんと約19%もある!

2つ目の判断基準は、利益率の高さです。利益率は競争力の強さを表す目安であると考えており、利益率は高いほど良いです。

ソフトバンクの2017年以降の営業利益率は以下のようになっています(引用:マネックス証券の銘柄スカウター)。

ソフトバンクの営業利益率は安定して高く、2020年3月期は約19%になっています。

日本株の場合、営業利益率が10%以上あれば良好といわれます。ソフトバンクの営業利益率は抜群によい水準であることがわかります。

ソフトバンクのような通信事業者の営業利益率が高いのは、国による電波の割り当てが必要な寡占業種であるからです。参入障壁の高さがソフトバンクの競争力につながっており、その状況は今後も続くと考えられます。

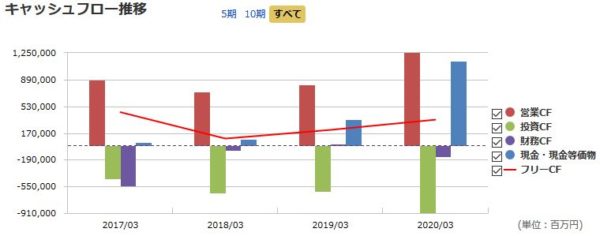

ソフトバンクのキャッシュフローは安定的にプラス

3つ目の判断基準は、キャッシュフローの潤沢さです。キャッシュフローは現金の出入りを表す数値であり、事業の実態を反映する指標として重要です。

ソフトバンクのキャッシュフローの推移は、以下のようになっています(引用:マネックス証券の銘柄スカウター)。

特に重要といわれる、営業キャッシュフローは安定的にプラスとなっています。携帯電話事業は多くの設備投資が必要な事業ですが、それを上回る営業キャッシュフローを稼げています。

設備投資 → 営業キャッシュフロー → 設備投資の良い循環ができていることがわかります。

ソフトバンクは安定した営業キャッシュフローを見込めるのが魅力

ソフトバンクの主力事業である携帯電話サービスは、毎月一定の収入が見込めるビジネスであり、サブスクリプションモデルの典型例です。

そのため、ソフトバンクの営業キャッシュフローは今後も長期的に安定していると見込まれます。好不況によらず、安心して保有できるというのは通信株のメリットですね。

長期の業績・財務状態を調べるのに便利な財務分析ツール3選

銘柄分析をするときに、決算短信や有価証券報告書を全部調べていくのは大変です。各社が提供している財務分析ツールを上手に使って、効率よく銘柄分析するとよいです。 中でも、私が主に使っているのは以下の3つです。- マネックス証券 の銘柄スカウター

- GMOクリック証券

の財務分析ツール

の財務分析ツール - 会社四季報CD-ROMのスクリーニング機能

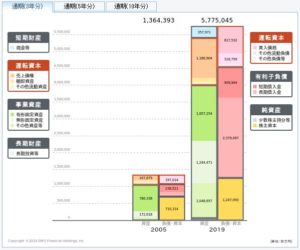

ソフトバンクは負債が多めである

4つ目の判断基準は財務の健全さです。

貸借対照表(BS、バランスシート)をみると、企業の保有資産や負債などの内訳がわかります。売上高や利益などのデータに表れない、企業の強みや危険な兆候が貸借対照表に表れます。

売上高や利益も大事ですが、それ以上に貸借対照表のきれいさのほうが重要と私は考えています(同様に、キャッシュフローのきれいさも重要です)。

ソフトバンクの貸借対照表は以下のようになっています(引用:GMOクリック証券の財務分析ツール)。

ソフトバンクの自己資本比率は約10%で低め

ソフトバンクは有利子負債が多く、自己資本比率が約10%となっています。競合企業であるNTTドコモ(約70%)、KDDI(約46%)に対して、ソフトバンクの自己資本比率はかなり低めです。

自己資本比率の目安として、30%くらいで普通、40%以上あれば優良といわれます。

自己資本比率が10%のソフトバンクの財務はよいとはいえません。

ただし、その分、ソフトバンクのROE(自己資本利益率)は約42%もあります。NTTドコモ(約11%)、KDDI(約15%)に比べてソフトバンクのROEは圧倒的に高いです。

ソフトバンクは経営戦略として、借入を活用した事業拡大を選択していることがわかります。

現預金が少なめだが、事業特性上、問題ない

ソフトバンクは現預金が少なめです。支払いが滞ることがないか、不安を感じる方もいるかもしれませんが、問題ありません。

なぜならば、携帯電話事業は安定的なキャッシュフローが見込めるからです。不況になっても営業キャッシュフローが急減することはないため、不意の変動に備えて現預金をためておく必要性が少ないのです。

ソフトバンクの自己資本比率は低めですが、携帯電話事業の潤沢なキャッシュフローが続く限り、事業の継続性は高いと考えています。

ソフトバンクの株価は割高

5つ目の判断基準は、株価の割安さです。

ソフトバンクの株価チャートは以下のようになっています(引用:SBI証券のホームページ)。

ソフトバンクの株価は2018年12月の上場時の公募価格1500円を下回る時期が続いています。

2020年3月のコロナショックでは一時1300円くらいまで下がりましたが、携帯電話事業の安定さもあって、その後は1400円台まで回復しています。今の株価は買い時と考えてよいでしょうか?

ここでは、株価の割安さの指標として、以下の3つを使って検討してみました。

- PER(株価収益率)

- PBR(株価純資産倍率)

- 企業価値評価手法による理論株価

PERやPBRは多くの人が使っているので無視できない株価指標ですが、欠点もあります(PER・PBR・ROEの使い方と注意点についてはこちら)。

一方、私が最も重視しているのが、「企業価値評価手法による理論株価」です。

企業価値評価手法では事業性と資産性を総合評価するため、合理的に株価の割安度を測ることができます。

割安株投資をするなら、企業価値評価手法による理論株価がおすすめです(理論株価の考え方と計算方法についてはこちら)。

ソフトバンクはPERが約14倍くらいで、平均的な水準

最初に、ソフトバンクのPERの推移を見ると、以下のようになっています(引用:マネックス証券の銘柄スカウター)

ソフトバンクのPERは上場直後に16倍を超えましたが、その後にやや低下し、今は約14倍となっています。PERの平均値は15倍くらいが目安といわれますので、現在のソフトバンクのPERは平均的な水準です。

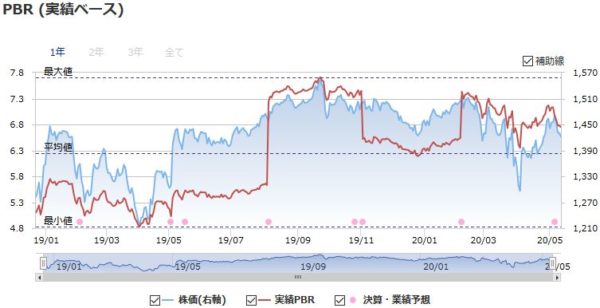

ソフトバンクのPBRが約6.7倍で、割高な水準

次に、ソフトバンクのPBRの推移を見ると、以下のようになっています(引用:マネックス証券の銘柄スカウター)

ソフトバンクのPBRは上場後、5倍台で推移していました。一方、ヤフーの連結子会社化に伴う純資産の変化で現在のPBRは6.7倍に上がっています。

PBRは1倍が解散価値(事業を清算したときに残る、帳簿上の価値)といわれ、下値の目安とされています。1倍以下なら株価は割安といわれますが、業績がよい企業であれば1倍以上になることも多いです。

ソフトバンクの業績は堅調なので、PBRは1より大きくなるのが妥当です。とはいえ、PBRが6倍台というのはかなりの成長株でないとあまり見られない水準です。ソフトバンクのPBRは割高な水準です。

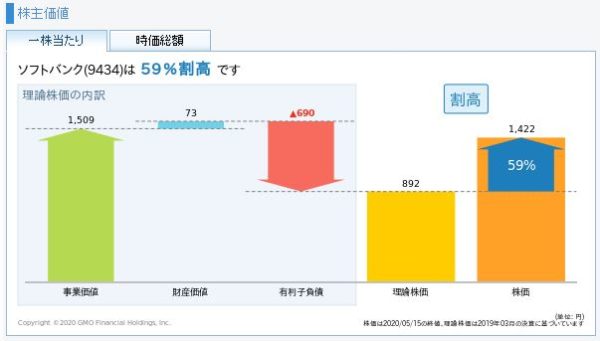

ソフトバンクの株価は理論株価(企業価値)に対して割高

株価の割安さの指標として有名なPER、PBRは一面的な評価であり、企業の実態がわかりにくいという弱点があります。

そのため、私が割安さを判断するときは、企業価値評価手法によって求めた理論株価を重視しています。

企業価値(理論株価)を計算する手法はいろいろありますので、自分の考え方に合った手法をとるとよいです。

私の場合は、GMOクリック証券

![]() の財務分析ツールで使われている手法と基本的に同じ考え方であるため、前記ツールを参考値として使っています(GMOクリック証券の財務分析ツールの特徴と使い方についてはこちら)。

の財務分析ツールで使われている手法と基本的に同じ考え方であるため、前記ツールを参考値として使っています(GMOクリック証券の財務分析ツールの特徴と使い方についてはこちら)。

理論株価(適正株価)の計算式と使い方の注意点。おすすめは企業価値評価手法

GMOクリック証券の財務分析ツールによると、ソフトバンクの理論株価は以下のようになっています。

ソフトバンクは業績が好調で、利益率が高いため、事業価値が高いです。

一方、ソフトバンクは有形・無形固定資産が多いため、財産価値(資産の種類で重みづけした場合の保有資産価値)が少ないです。また、有利子負債が多いのも特徴です。

その結果、ソフトバンクの理論株価は892円となっており、実際の株価1422円(2020/5/15終値)は理論株価に対して、59%割高です。

理論株価は決算発表が出るごとに変わります。

最新の理論株価を調べるには⇒ GMOクリック証券

![]()

株主価値と時価総額の推移

さらに、ソフトバンクの株主価値と時価総額の推移についても見てみましょう。

株主価値(企業価値)は前記の理論株価に発行済み株式数をかけたものです。また、時価総額は株価に発行済み株式数をかけたものを表します。

したがって、下図は株主価値⇒理論株価、時価総額⇒株価と置き換えて見てください。

ソフトバンクの株主価値と時価総額の推移は下図のようになっています(引用:GMOクリック証券の財務分析ツール)。

ソフトバンクの市場価値は一貫して株主価値を上回っています(つまり、割高)。今後、業績の好調さが続き、株主価値が向上したとしても、株価の割高さをカバーするには時間がかかりそうです。

総合的にみて、ソフトバンクの株価は割高な水準と考えています。

割安株を探すのに便利なスクリーニングツール

企業価値評価手法による理論株価でスクリーニングできるツールは少ないです。その中で、私が主に使っているのは以下の2つです(財務分析ツールの特徴と使い分け方についてはこちら)。- GMOクリック証券

の財務分析ツール

の財務分析ツール - 会社四季報CD-ROMのスクリーニング機能

ソフトバンクは高配当利回り・株主優待で人気

6つ目の判断基準は株主還元(配当・株主優待)をする姿勢があることです。

配当や株主優待には賛否両論あり、無いほうが良いという人もいます。しかし、配当や株主優待がある銘柄は、市場がショックに見舞われたときの株価下落率が比較的小さいという良さがあります。

そのため、私は業績などを最優先としたうえで、株主還元姿勢がある銘柄はなおよいと考えています。

ソフトバンクの配当・株主優待について、詳しく見ていきます。

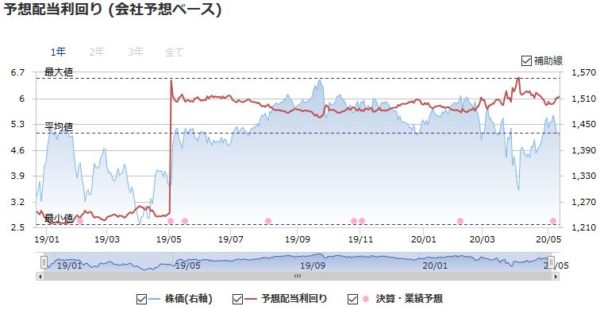

ソフトバンク株は配当利回りが高い

ソフトバンクの配当金利回りの推移は以下のようになっています(引用:マネックス証券の銘柄スカウター)。

2019年5月に配当利回りが上がっているのは、以下の2つの理由によるものです。

- 通期の配当金額で計算されるようになったから(一時的な要因)

- 2020年3月期の増配が発表されたから

この結果、ソフトバンクの配当利回りは約6.1%になっています。

日本株の配当利回りは平均2%前後ですので、ソフトバンクはかなりの高配当株です。

ソフトバンクの配当性向の高さには要注意

ただし、2019年3月期の配当性向は約86%であり、高めな水準です。

※配当性向:税引後純利益のうち、何%を配当金として支払ったかの指標

今後、もし業績が頭打ちになってしまった場合、ソフトバンクの増配余地は少なそうです。

ソフトバンクの株主優待はない

残念ながら、ソフトバンクに株主優待はありません。

株主優待を楽しみにしている人にとっては、この点はマイナスです。

今後、ソフトバンクの株主優待がどうなるか?(私見)

一般的に、株主優待は株主数を増やすための施策の一つであり、個人投資家に喜ばれるものです。一方、株主優待は特典の上限が決まっていることが多いため、機関投資家などの大株主にとってはあまりうれしくない施策です(むしろ配当の方が喜ばれます)。

ソフトバンクの経営権を握っているのは、大株主であるソフトバンクグループ(約66%)です。ソフトバンクグループからみれば、株主優待を実施するよりも配当で支払ってほしいはずです。

したがって、私見ではありますが、今後ソフトバンクが株主優待を実施する可能性は小さく、できる限り配当金を重視するだろうと考えています。ソフトバンクは株主優待狙いではなく、高配当目的で投資するべき銘柄です。

ソフトバンクと競合企業の比較について

ソフトバンクの競合企業として、NTTドコモ、KDDIの業績と各種投資指標を比較してみました。

売上高、営業利益の比較

ソフトバンク、NTTドコモ、KDDIの売上高、営業利益を比較した結果が以下です(引用:マネックス証券の銘柄スカウター)。

3社とも巨額の売上高、営業利益を出していて、優良企業であるのは間違いないです。通信事業が寡占業種であり、国(総務省)から目を付けられるほど、高収益な事業であることがわかります。

中でもKDDIの売上・利益はともに増加傾向であるのに対して、NTTドコモはあまり伸びていません。じぶん銀行やauカブコム証券などで金融分野を育てようとしているKDDIに対して、NTTドコモは通信事業からの領域拡大がやや遅れている印象を受けます。

一方、ソフトバンクは2019年までの3年間は売上高・営業利益がともにほぼ横ばいでした。2020年3月期は大幅に増収・増益の予定ですが、これはヤフーの連結子会社化に伴うものです。

3社ともスマートフォンの普及による業績向上はすでにひと段落した印象です。各社とも非通信分野の収益を作ることに力を入れています。

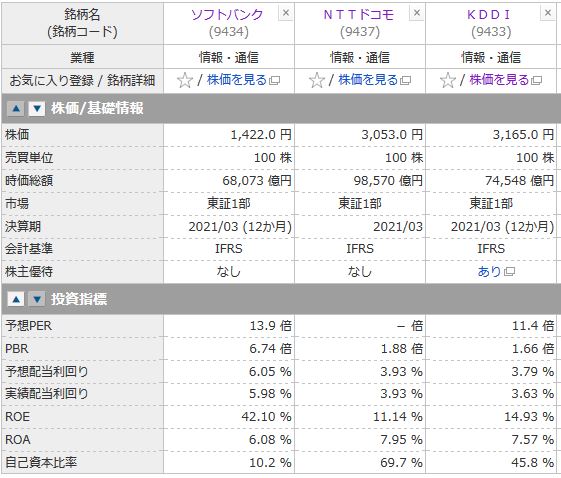

投資指標の比較

ソフトバンク、NTTドコモ、KDDIの投資指標を比較した結果が以下です(引用:マネックス証券の銘柄スカウター)。

PERで見ると、株価が割安なのはKDDIです。また、NTTドコモは配当利回りと自己資本比率が高いことが魅力です(実績PERは約17倍)。

一方、ROEでみると、ソフトバンクが約42%で抜群に良いです。しかし、PBRが高く、自己資本比率が低い(負債が多い)という特徴があります。

ソフトバンクはKDDIやNTTドコモと比べると経営の安定度はやや劣りますが、配当利回りを重視したいという方に適した銘柄だと考えています。

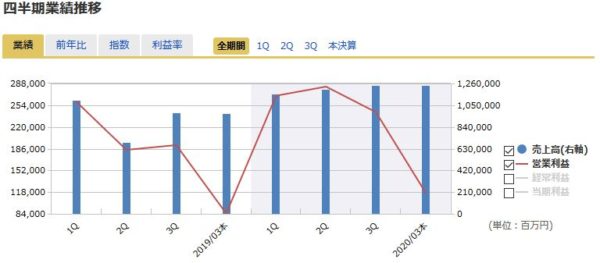

直近決算の状況

ソフトバンクの四半期業績の推移を見てみましょう(引用:マネックス証券の銘柄スカウター)。

コロナショックがあった2020年1-3月期(4Q)は多くの会社で大幅な減益となっていますが、ソフトバンクは前年よりやや増益となっています。携帯事業は外出自粛の影響を受けにくい点が魅力です。

2021年3月期は新型コロナ問題で急激な景気悪化が予想されていますが、ソフトバンクの業績は、比較的堅調だろうと予想されます。

【まとめ】ソフトバンクの株価は買い時か?私の総合的な投資判断について

ソフトバンクの投資判断について、下表にまとめました。各項目について、私なりの基準で◎、〇、△、× の4段階で評価してみました。

| 観点 | 評価 | 備考 |

|---|---|---|

| 業績の成長 | 〇 | 業績は安定的、ヤフーの連結子会社化による拡大戦略 |

| 利益率の高さ | 〇 | 営業利益率は約19%で高い |

| キャッシュフロー | 〇 | 営業キャッシュフローは潤沢 |

| 財務の健全さ | × | 自己資本比率が約10% |

| 株価の割安さ | × | やや割高 |

| 配当、株主優待 | 〇 | 配当利回りは6.1%で高い 株主優待はなし |

ソフトバンクは業績の堅調さと、約6.1%という高い配当利回りが魅力的な銘柄です。ソフトバンクは配当金をもらいながら長期保有したいという方にとって、適した優良株です。

一方で、ソフトバンクの株価はやや割高な水準です。もし業績が悪化した場合には株価が急落する可能性があります。

配当利回りは少し劣りますが、同じく高配当で株価も割高ではないKDDIやNTTドコモも選択肢として検討してみるとよいです。

銘柄選定の参考になれば幸いです。

KDDI、NTTドコモの株価分析記事をみるにはこちら:

ソフトバンクの株の買い方

最後に、ソフトバンクの株を少額から、安い手数料で買う方法について解説します。手数料は運用成績を確実に悪化させる要因ですので、できるだけ手数料が安い証券会社を利用しましょう。

主なネット証券の一覧

投資をするなら、対面型証券会社よりもネット証券が良いです。ネット証券は運営コストが安いので、対面型の証券会社より格段に手数料が安いです。

主なネット証券12社とおすすめの用途は以下のようになっています。

| 会社名 | おすすめの用途 | 当ブログの評価記事 |

|---|---|---|

| SBI証券 | 何でも | SBI証券のメリット・デメリット、評判・口コミ |

| 楽天証券 | 投資信託 (ポイント) | 楽天証券のメリット・デメリット、評判・口コミ |

| マネックス証券 | 米国株 | マネックス証券のメリット・デメリット、評判・口コミ |

| 松井証券 | ロボアドバイザー (投信工房) | |

| auカブコム証券 | 日本株 | |

| GMOクリック証券 | 日本株 (財務分析ツール) | GMOクリック証券のメリット・デメリット、評判・口コミ |

| SBIネオモバイル証券 | 日本株 (単元未満株) | SBIネオモバイル証券のメリット・デメリット、評判・口コミ |

| ストリーム(株アプリ) | 日本株 (手数料) | ストリーム(STREAM)のメリット・デメリット、評判・口コミ |

| LINE証券 | 日本株 (単元未満株) | LINE証券のメリット・デメリット、評判・口コミ |

| PayPay証券 (旧:ワンタップバイ) | 米国株 | PayPay証券(旧:ワンタップバイ)のメリット・デメリット、評判・口コミ |

| 岡三オンライン | 日本株 | |

| ライブスター証券 | 日本株 |

- SBIネオモバイル証券:1株から少額投資できて、手数料も格安

- LINE証券

:操作性が良くて、はじめての投資でも使いやすい(1株から少額投資可能)

- ストリーム(STREAM)

:株式の取引手数料が無料(従来型の委託手数料について)

- SBI証券

:最大手のネット証券でオールマイティーに便利

格安な手数料で、1株から少額投資したいならSBIネオモバイル証券

日本株の通常の取引単位は100株(1単元)です。ソフトバンクの株価は1422円(2020/5/18終値)ですので、通常は約15万円くらいの資金が無いと購入できません。大金を一度に投資すると、失敗したときのダメージが大きくなりますし、そもそも投資資金が豊富でないと買えないという問題があります。

少額からリスク控えめに投資したいなら、SBIネオモバイル証券の単元未満株制度を使うとよいです。なぜなら、格安な月額手数料で、1株から何度でも売買できて便利だからです(単元未満株のメリット・デメリットはこちら)。

SBIネオモバイル証券は2019年4月に営業開始した新興ネット証券ですが、ネット証券最大手のSBI証券とCCC(TSUTAYAやTポイントの運営会社)の合弁会社なので、信頼感もあります(SBIネオモバイル証券のメリット・デメリットはこちら)。

はじめての投資で使いやすさを重視したいならLINE証券

LINE証券は、コミュニケーションアプリで国内最大手のLINEが2019年にスタートした、新しいネット証券です。LINE証券では1株から少額ずつ投資できるうえ、日中取引のスプレッド(実質的な手数料)は0.2~0.5%で安いです(昼休み・夜間は1.0%)。

※LINE証券の手数料について、詳しくはこちら

LINE証券はアプリ開発の大手企業が運営しているだけあって、操作性が良く、使いやすいです。単元未満株は取扱銘柄が限定されているというデメリットがありますが、有名な大企業の多くは投資可能です(単元株=100株単位ならほとんどの銘柄を売買できます)。

はじめて投資する方で、使いやすさを重視するならLINE証券が適しています。

株式の取引手数料を無料にしたいならストリーム(STREAM)

株アプリ「ストリーム(STREAM)」は2018年にスタートした、新しいネット証券です。SBI証券や楽天証券のような知名度はありませんが、株式の取引手数料がゼロ円という他にはない特長を持っています(ストリームのメリット・デメリットはこちら)。

ストリーム(STREAM)は新興ネット証券ですが、KDDIや大和証券などの大企業も出資している会社が運営していますので、ある程度の信頼感はあると考えています。

最大手のネット証券でオールマイティーに便利なのはSBI証券

株取引をするなら、信用ある大手がいいという場合は、SBI証券がおすすめです。SBI証券は国内株式個人取引シェアNo.1であり、最初に開いた口座がSBI証券という方は多いです。

SBI証券の手数料は無料ではないですが、他証券と比較しても安い水準です。また、SBI証券は夜間取引やIPO(新規公開株)など、取り扱う商品・サービスが豊富なので、オールマイティーに使いやすいのがメリットです(SBI証券のメリット・デメリットはこちら)。

アンケート:株価分析を希望する銘柄があれば、教えてください

もし、株価分析を希望する銘柄があれば、下記のアンケートで投票いただけるとうれしいです。

分析記事の対象銘柄選びの参考にさせていただきます(過去の株価分析記事はこちら)。

投票の仕方:

- 以下の銘柄の中で、株価分析を希望する銘柄に投票してください。選択肢にない銘柄をご希望であれば、自分で追加することも可能です。

- 書き込む場合は銘柄コードではなく、日本株の銘柄名でご入力ください。

- 本アンケートは日本株限定でお願いします。

- 書き込む場合は、日本株の銘柄名のみを入力してください。もし、それ以外の不適切な内容が書き込まれた場合は削除することもありますので、ご了承願います。

- 銘柄数が多くなりすぎた場合は、サイト管理者が整理することがありますので、あらかじめご了承ください

- できるだけご希望に沿えるように記事を作成していきたいと思いますが、余暇を使って記事を作成している関係上、すべてのご希望にお応えできるとは限りません。あらかじめご了承いただけますよう、よろしくお願いします。